Die EU-Kommission hat ihre Nachhaltigkeits-Strategie nachgeschärft. Am 6. Juli 2021 hat sie weitere Maßnahmen für einen „noch ambitionierteren“ Einsatz für ein nachhaltiges Finanzwesen veröffentlicht. Wichtige Punkte sind die vorgeschlagene Verordnung zur Schaffung des „European Green Bond Standard“ und die Annahme eines delegierten Rechtsaktes zu den Offenlegungspflichten nach Artikel 8 der Taxonomie-Verordnung.

„Es bleibt noch viel zu tun“

Europa benötige in diesem Jahrzehnt schätzungsweise 350 Milliarden Euro an zusätzlichen Investitionen pro Jahr, um sein Emissionsreduktionsziel für Energiesysteme bis 2030 zu erreichen – zusätzlich zu weiteren 130 Milliarden Euro für andere Umweltziele, teilt die EU-Kommission in ihrer „Strategie zur Finanzierung des Übergangs zu einer nachhaltigen Wirtschaft“ mit. Diese Strategie baut unter anderem auf dem Aktionsplan zur Finanzierung nachhaltigen Wachstums auf. In diesem im März 2018 beschlossenen Aktionsplan war der jährliche Investitionsrückstand zur Erreichung der damaligen EU-Klima- und Energieziele bis 2030 auf fast 180 Milliarden Euro beziffert worden. Die geringe und schleppende Umsetzung von Maßnahmen zum Klimaschutz macht selbigen wenig überraschend immer teurer.

Im Rahmen ihres mehrjährigen Finanzrahmens 2021–2027 und des pandemieveranlassten EU-Aufbaupakets „Next Generation EU“ (NGEU) plant die EU zwar bereits Ausgaben von bis zu 605 Milliarden Euro für Projekte zur Bewältigung der Klimakrise und 100 Milliarden Euro für Projekte zur Förderung der biologischen Vielfalt, doch dies dürfte nicht ausreichen. Nach wie vor lautet das Hauptziel daher: Den Rahmen für nachhaltige Investitionen so auszugestalten, dass private Finanzströme in relevante Wirtschaftstätigkeiten gelenkt werden. In ihrer Mitteilung weist die Kommission auf das wachsende Interesse der Privaten an nachhaltigen Investitionen hin, sieht aber auch die Notwendigkeit eines „klaren, konsistenten und robusten Rahmens“ und verspricht: Die EU schafft diesen Rahmen. So sollen „gut integrierte und effiziente Kapitalmärkte als Katalysator für eine wirksame Mobilisierung und Allokation von Kapital für nachhaltige Investitionen wirken.“

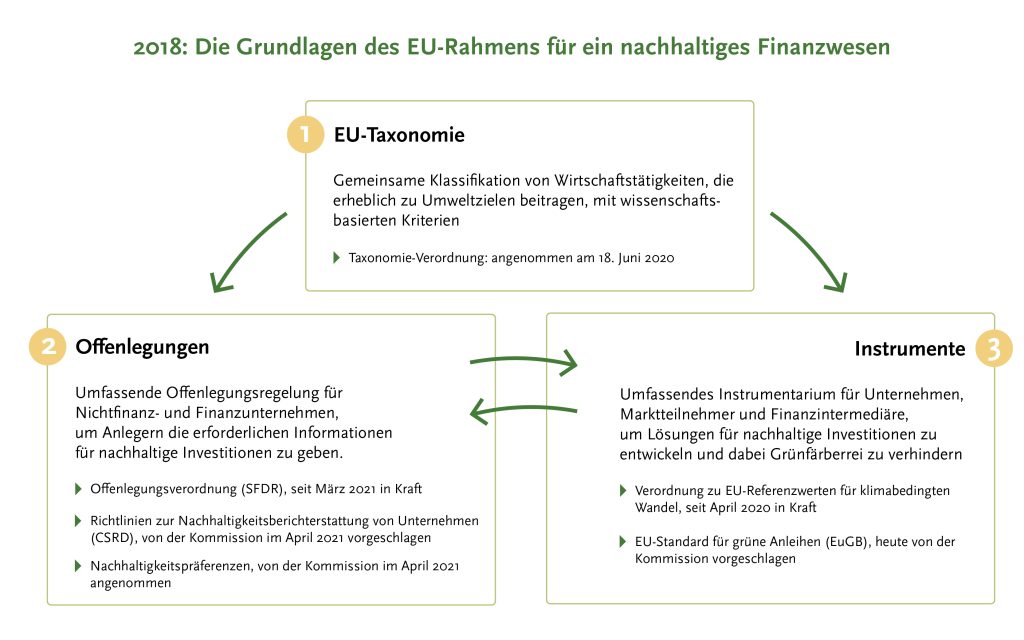

Mit dem Aktionsplan waren drei Bausteine – Taxonomie nachhaltiger Tätigkeiten, Offenlegungsrahmen für Nicht-Finanz- und Finanzunternehmen und Anlageinstrumente – gelegt und „große Fortschritte bei der Schaffung der Grundlagen für den Rahmen für nachhaltige Finanzen erzielt“ worden.

Diese Bausteine seien im Gange. „Aber es bleibt noch viel zu tun“, so die Kommission. Mithilfe der neuen Strategie soll der Aktionsplans 2018 abgeschlossen werden. Aber auch der fortschreitende Klimawandel und damit die höheren Klimaziele des „EU Green Deals“ machen eine „neue Phase der nachhaltigen Finanzstrategie der EU erforderlich“.

Die Maßnahmen im Groben und Details

Die Strategie der EU-Kommission beinhaltet folgende sechs Maßnahmenpakete:

- Erweiterung des bestehenden Instrumentariums für ein nachhaltiges Finanzwesen, um den Zugang zu Finanzmitteln für den Übergang zu erleichtern

- Bessere Einbeziehung von kleinen und mittleren Unternehmen (KMU) sowie Verbrauchern mithilfe der richtigen Instrumente und Anreize für den Zugang zu Finanzmitteln für den Übergang

- Erhöhung der Widerstandsfähigkeit des Wirtschafts- und Finanzsystems gegenüber Tragfähigkeitsrisiken

- Steigerung des Beitrags des Finanzsektors zur Nachhaltigkeit

- Gewährleistung der Integrität des Finanzsystems der EU und Überwachung seines geordneten Übergangs zur Nachhaltigkeit

- Entwicklung internationaler Initiativen und Standards für ein nachhaltiges Finanzwesen und Unterstützung für die Partnerländer der EU

Jedes Paket ist in drei bis fünf Ober- und weitere Unterpunkte eingeteilt, über die der Anhang 2 (Die Maßnahmen im Einzelnen und Glossar) einen Überblick gibt. Bis Ende 2023 will die Kommission eigenen Angaben zufolge über die Durchführung der Strategie Bericht erstatten und die Mitgliedstaaten bei ihren Bemühungen um ein nachhaltiges Finanzwesen aktiv unterstützen.

Unterpunkt: Taxonomie

In Artikel 8 der Taxonomie-Verordnung (Transparenz in nichtfinanziellen Erklärungen bei Unternehmen) war bereits festgelegt worden, dass Unternehmen, die zur nichtfinanziellen Erklärung verpflichtet sind, Angaben über die Art und den Umfang von ökologisch nachhaltigen Wirtschaftstätigkeiten machen müssen. Nicht-Finanzunternehmen müssen danach den Anteil ihrer Umsatzerlöse, der mit Produkten oder Dienstleistungen erzielt wird, die mit Wirtschaftstätigkeiten verbunden sind, die als ökologisch nachhaltig im Sinne der Taxonomie (Artikel 3 und 9) gelten und den Anteil ihrer Investitionsausgaben und, soweit zutreffend, den Anteil der Betriebsausgaben im Zusammenhang mit Vermögensgegenständen oder Prozessen, die mit Wirtschaftstätigkeiten verbunden sind, die als ökologisch nachhaltig im Sinne der Taxonomie gelten (Artikel 3 und 9) nennen.

Finanzinstitute, insbesondere große Banken, Vermögensverwalter, Wertpapierfirmen und Versicherungs-/Rückversicherungsunternehmen, müssen den Anteil ökologisch nachhaltiger Wirtschaftstätigkeiten an den gesamten Vermögenswerten, die sie finanzieren oder in die sie investieren, angeben. Dazu hat die Kommission den delegierten Rechtsakt erlassen. Dieser wird dem Europäischen Parlament und dem Rat für einen viermonatigen Zeitraum, der einmal um zwei Monate verlängert werden kann, zur Prüfung vorgelegt. Danach tritt er in Kraft und ändert ohne weiteres Zutun nationales Recht.

Bei der Pflicht zur Offenlegung gilt das Konzept der „doppelten Wesentlichkeit„. Es müssen also sowohl die Auswirkungen der Tätigkeiten des Unternehmens auf die Umwelt/ Gesellschaft wie auch die unternehmerischen Risiken, denen das Unternehmen durch seine Nachhaltigkeitsrisiken ausgesetzt ist, dargestellt werden.

Unterpunkt: Grüne Anleihen

Zur „EU sustainable finance strategy“ gehört zudem der Vorschlag einer „Verordnung über einen freiwilligen EU-Standard für grüne Anleihen“. Sowohl im Aktionsplan zur Finanzierung nachhaltigen Wachstums als auch im europäischen Green Deal sind grüne Anleihen eine Maßnahme zur Finanzierung nachhaltiger Investitionen bei gleichzeitiger Verhinderung von „Greenwashing“. Der „European Green Bond Standard“ (EUGBS) soll auf Basis der EU-Taxonomie definieren, was eine grüne Investition ist und jedem Emittenten (Unternehmen, Staaten, Finanzinstituten und Emittenten von gedeckten Schuldverschreibungen und forderungsbesicherten Wertpapieren) innerhalb und außerhalb der EU offenstehen. Sollten sich die technischen Kriterien der EU-Taxonomie nach der Emission ändern, haben Emittenten fünf Jahre Bestandsschutz.

Die EU-Kommission nennt vier Hauptanforderungen:

- Die durch die Anleihe mobilisierten Mittel müssen bis zum Fälligkeitstermin vollständig für Projekte eingesetzt werden, die der EU-Taxonomie entsprechen. Zudem dürfen grüne Anleihen bis zu zehn Jahre zur Finanzierung langfristiger Projekte eingesetzt werden, die einen Übergang zur einer wirtschaftlichen Aktivität nach der EU-Taxonomie schaffen.

- Detaillierte Berichtspflichten sollen die Verwendung der Erlöse aus der Anleihe vollständig transparent machen.

- Externe Prüfungen stellen sicher, dass alle grünen Anleihen nach dem EU-Standard der Verordnung sowie die finanzierten Projekte der Taxonomie entsprechen. Für staatliche Emittenten ist eine spezifische, begrenzte Flexibilitätsregelung vorgesehen.

- Externe Prüfer, die Dienstleistungen für Emittenten von grünen Anleihen nach dem EU-Standard erbringen, müssen bei der Europäischen Wertpapier- und Marktaufsichtsbehörde (ESMA) registriert sein und von ihr beaufsichtigt werden. Für staatliche Emittenten ist hier eine spezifische, begrenzte Flexibilitätsregelung vorgesehen.

Auswirkungen auf die Assekuranz

Mit ihrer „EU sustainable finance strategy“ – und den genannten Investitionssummen – bekräftigt die EU-Kommission einmal mehr, dass sie der Finanzierung des nachhaltigen Wandels eine enorme Bedeutung beimisst – und das Thema Nachhaltigkeit offensichtlich auch keine Mode ist, wie anfangs von dem ein oder anderen noch gehofft. Bei den Versicherern scheint dies auch längst angekommen zu sein.

Die Pflicht, der nichtfinanziellen Erklärung das Konzept der „doppelten Wesentlichkeit“ zugrunde zu legen, dürfte bei den Versicherern den Umgang und die Transparenz von Nachhaltigkeitsrisiken und -chancen deutlich verbessern – siehe dazu auch Die Transparenzverordnung – Erste Einblicke in Nachhaltigkeitsthemen bei Lebensversicherern. Gleichzeitig dürften die Versicherer selbst aber auch von einem strukturierten, fokussierten Management dieser Risiken und Chancen profitieren (siehe Der Weg zu einer nachhaltigen Kapitalanlage).

Die größte Bedeutung der neuen Strategie dürfte für die Assekuranz im Vorschlag für den European Green Bond liegen. Nach den Ausführungen der EU soll der EUGBS aufgrund seiner engen Ausrichtung an der EU-Taxonomie und dem starken Fokus auf Marktintegrität und Anlegerschutz einen neuen Maßstab für grüne Anleihen schaffen. Ein solcher Standard dürfte für ein größeres Angebot an grünen Finanzprojekten sorgen – Stichwort: Transparenz, Vereinfachung der Emission einer grünen Anleihe, etc. Laut EU-Kommission haben sich die Emissionen grüner Anleihen in der EU in den vergangenen fünf Jahren verfünffacht – machen aber erst 2,6 Prozent der gesamten EU-Anleiheemissionen aus. Die Versicherer fürchten als Kapitalanleger bereits den Anlagenotstand – und eine Blasenbildung.

Dass die EU-Kommission als Kernziel des EUGBS einen „freiwilligen Goldstandard“ für grüne Anleihen formuliert, stimmt aber auch skeptisch. Die oben genannten Ausführungen der EU zum EUGBS sagen viel über Kriterien zur Sicherung von Nachhaltigkeit, aber nichts über die Werthaltigkeit der Investition an sich aus. Auch grüne Firmen können insolvent werden. Eine Pleite mit Goldstandard-Niveau dürfte Endverbrauchern schwer zu vermitteln sein – Stichwort Anlegerschutz.

Übrigens: Eine Zertifizierungsorganisation, die mit dem guten Klang des Goldstandards arbeitet, gibt es bereits in der Schweiz: Die Gold-Standard-Foundation zertifiziert nur Projekte, die nachweislich Treibhausgase reduzieren und gut für die lokale Umwelt und die sozialen Belange sind.