Mit sieben „Guidelines“ will die Europäische Aufsichtsbehörde für das Versicherungswesen und die betriebliche Altersversorgung (EIOPA, European Insurance and Occupational Pensions Authority) Nachhaltigkeitspräferenzen im gesamten Beratungsprozess – von der Information des Kunden bis zur Dokumentation des Kundenwunsches in der Geeignetheitserklärung – integrieren. Die EIOPA-Leitlinien sollen bei der Umsetzung helfen, aber auch das Risiko unterschiedlicher Auslegungen durch die EU-Mitgliedsländer – und damit Aufsichtsarbitrage und Regelumgehung – mindern. Eine nichtoffizielle deutsche Übersetzung stellt die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) zur Verfügung.

Komplexes einfach – und unverbindlich

Zum 2. August 2022 hat der Gesetzgeber mit der Änderung von IDD und MiFid die Informationspflichten und Wohlverhaltensregeln im Hinblick auf Nachhaltigkeit geändert. Versicherer und Versicherungsvermittler müssen nun im Rahmen der „Eignungsbeurteilung“ mögliche Nachhaltigkeitspräferenzen ihrer Kunden berücksichtigen. Die Europäische Versicherungsaufsicht hat dazu den „Leitfaden zur Einbeziehung der Nachhaltigkeitspräferenzen des Kunden in die Eignungsbewertung gemäß der Versicherungsvertriebsrichtlinie (IDD)“ entwickelt.

Dieser soll den zuständigen nationalen Behörden, den Versicherern und den Vermittlern „Hinweise“ für die IDD-Eignungsbewertung liefern. Er sei aber nicht bindend und keine Richtlinie oder aufsichtliches Konvergenzinstrument, so die EIOPA. Nationale Behörden könnten also einen strengeren Ansatz zur Förderung des Verbraucherschutzes verfolgen. Versicherer und Vermittler sollten sich nicht allein auf die in diesen Leitlinien behandelten Aspekte beschränken, so die Aufsicht weiter. „Möglicherweise“ werde man „die Arbeit an einem stärkeren Konvergenzinstrument erneut aufgreifen“, nachdem einige Erfahrungen mit der Anwendung des neuen Rechtsrahmens gesammelt worden seien.

Die Verfügbarkeit der notwendigen Daten ist abhängig von der Umsetzung der Richtlinie über die Nachhaltigkeitsberichterstattung von Unternehmen (CSRD) und der Delegierten Verordnung zur Ergänzung der Verordnung (EU) 2019/2088 über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor (TVO). Letztere beeinflusst auch die genaue Auslegung der Richtlinie (siehe Guideline 4).

Nicht allein die Europäische Versicherungsaufsicht wünscht sich eine einfachere Sprache – auch die Branche. Als Konsequenz ist der Leitfaden nach der öffentlichen Konsultation gegenüber dem Entwurf deutlich lesefreundlicher: Mehrere Befragte hätten die Notwendigkeit eines einfacheren, benutzerfreundlicheren Dokuments betont, um das Verständnis dafür zu erleichtern, wie die Nachhaltigkeitspräferenzen des Kunden in die Eignungsbewertung gemäß der IDD integriert werden könnten, erläutert die EIOPA.

Jede Leitlinie beginnt mit einer Beschreibung der zugrunde liegenden gesetzlichen Anforderung, gefolgt von einem Kasten mit „Schlüsselprinzipien“. Einige Abschnitte enthalten „Hinweise“ zur praktischen Umsetzung. Vieles wird grafisch verdeutlicht.

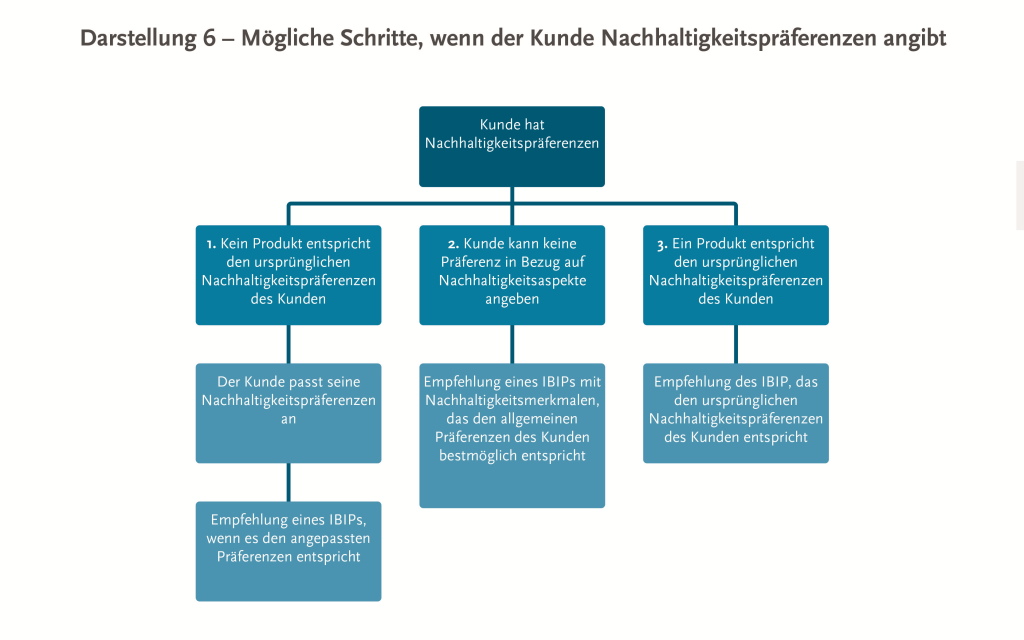

Gegenüber dem Entwurf lässt der Leitfaden eine einfachere strukturierte Kundenbefragung zu. Entspricht kein Produkt den vom Kunden geäußerten Nachhaltigkeitspräferenzen, dürfen nun ausdrücklich Alternativprodukte vorgestellt werden. Vorausgesetzt, der Kunde passt seine Nachhaltigkeitspräferenzen an. Hier war das Prozedere im Entwurf deutlich langwieriger.

Guideline 1 – Welche Informationen über Zweck und Umfang der Eignungsbeurteilung in Bezug auf Nachhaltigkeitspräferenzen müssen dem Kunden zur Verfügung gestellt werden?

Die IDD verlangt von Versicherern und Vermittlern, dass sie ihren Kunden das Konzept der Nachhaltigkeit erläutern und erklären, ob und in welchem Umfang ein bestimmtes Versicherungsanlageprodukt (insurance-based investment product; IBIP) nachhaltig ist.

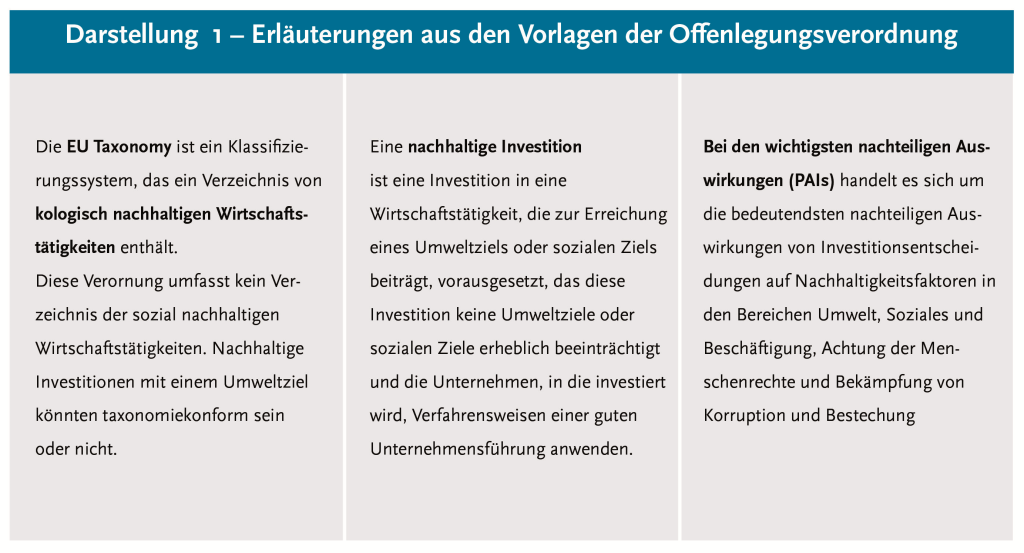

Konkret nennt die Verordnung folgende Möglichkeiten:

- ein Versicherungsanlageprodukt, bei dem der Kunde oder potenzielle Kunde bestimmt, dass ein Mindestanteil in ökologisch nachhaltige Investitionen im Sinne der Taxonomie-Verordnung angelegt werden soll (vergleiche Artikel 2 Nummer 1 der Verordnung (EU) 2020/852 des Europäischen Parlaments und des Rates);

- ein Versicherungsanlageprodukt, bei dem der Kunde oder potenzielle Kunde bestimmt, dass ein Mindestanteil in nachhaltige Investitionen im Sinne der Transparenz-Verordnung angelegt werden soll (vergleiche Artikel 2 Nummer 17 der Verordnung (EU) 2019/2088 des Europäischen Parlaments und des Rates);

- ein Versicherungsanlageprodukt, bei dem die wichtigsten nachteiligen Auswirkungen auf Nachhaltigkeitsfaktoren berücksichtigt werden, wobei die qualitativen oder quantitativen Elemente, mit denen diese Berücksichtigung nachgewiesen werden, vom Kunden oder potenziellen Kunden bestimmt werden.

„Stellen Sie sicher, dass Kunden den Begriff „Nachhaltigkeit“ gut verstehen und wissen, ob und in welchem Umfang ihre Vorlieben in einem bestimmten Produkt integriert sind“, lautet das „Schlüsselprinzip“ dazu.

Für die Umsetzung wird „die Vermeidung von Fachsprache und die Einführung ohne andere Begriffe oder Definitionen“ als die in Artikel 2 Absatz 4 der Delegierten Verordnung (EU) 2017/2359) empfohlen. Zur Erklärung der Unterschiede in der Nachhaltigkeit bietet der Leitfaden ein Schaubild, das auch im Verkauf genutzt werden kann.

Die Abfrage kann schrittweise erfolgen. Die Erläuterungen zur Nachhaltigkeit sollen vor der Abfrage der Nachhaltigkeitspräferenzen und der Erhebung von Informationen zu den Anlagezielen stehen.

Guideline 2 – Wie sollte bei der Sammlung von Informationen über Nachhaltigkeitspräferenzen vorgegangen werden?

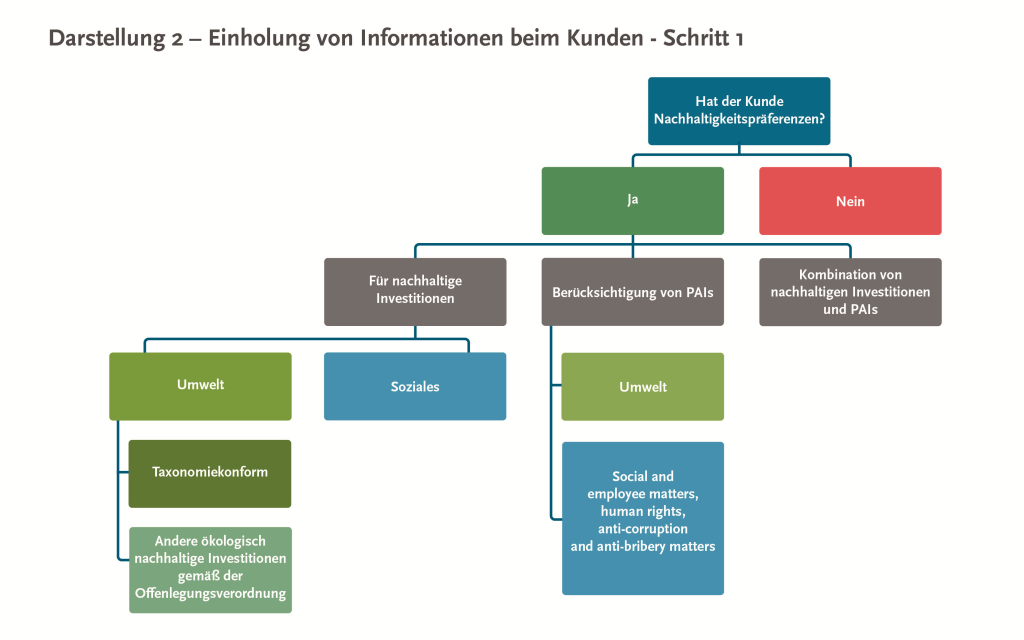

Die Informationen über Nachhaltigkeitspräferenzen sollen „ausreichend granular“ abgefragt werden. Nachhaltigkeitspräferenzen können bei Eignungsprüfung nach den Informationen zu den Anlagezielen des Kunden als letztes Element erhoben werden. Der Kunde solle aber nicht daran gehindert werden, wenn er seine Nachhaltigkeitspräferenzen schon früher äußern wolle. Während des gesamten Prozesses sollten sich Versicherer und Versicherungsvermittler neutral verhalten, um die Antworten des Kunden nicht zu beeinflussen.

Bei der Eignungsprüfung geht es unter anderem um Mindestanteile nachhaltigkeitsbezogener Merkmale (ESG) sowie einer Kombination daraus, die Berücksichtigung der wichtigsten nachteiligen Auswirkungen (PAI), aber auch um quantitative oder qualitative Kriterien. Bei Multioptionsprodukten (MOPs) sollen die Kunden mitteilen, ob alle zugrunde liegenden Optionen die Nachhaltigkeitsfaktoren in Gänze (außer Staatsanleihen) oder anteilig berücksichtigen müssen. Kunden, die keine Nachhaltigkeitspräferenzen äußern, können sowohl Empfehlungen zu Produkten mit wie auch ohne Nachhaltigkeitsbezug erhalten.

Der Prozess einer mehrstufigen Abfrage wird mit dieser Grafik veranschaulicht:

Guideline 3 – Wie sollte eine regelmäßige Beurteilung der Nachhaltigkeitspräferenzen des Kunden durchgeführt werden?

Im Rahmen der Kundenbetreuung müssen die Vermittler die Nachhaltigkeitspräferenzen regelmäßig überprüfen. Entspricht das Produkt, in das investiert wird, nicht den aktuellen Nachhaltigkeitspräferenzen des Kunden, sollen der Versicherer oder der Vermittler den Kunden darüber informieren und eine neue Empfehlung abgeben. Dazu soll bei Bestandskunden „die nächste regelmäßige Aktualisierung der bestehenden Eignungsbewertung“ genutzt werden. Es werde nicht erwartet, dass die regelmäßige Bewertung zum Zeitpunkt neuer Anforderungen geschehe.

Guideline 4 – Wie sollten Informationen über die Nachhaltigkeitsmerkmale von Versicherungsanlageprodukten eingeholt werden?

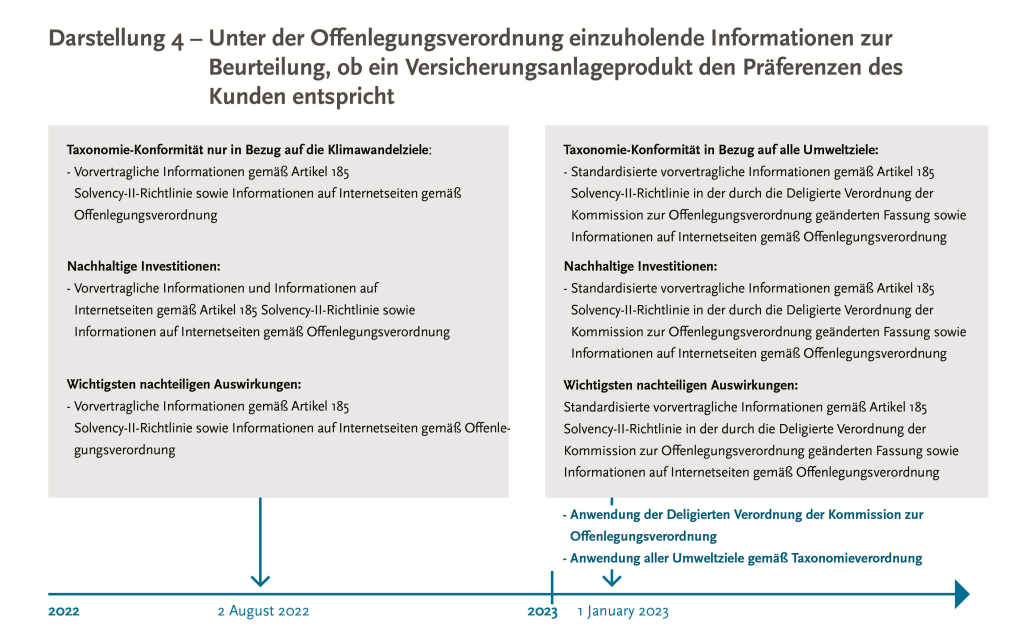

Versicherer und Vermittler müssen Daten zu den Produkten erheben, mit denen sie prüfen können, ob die Produkte noch mit den Nachhaltigkeitspräferenzen ihrer Kunden übereinstimmen. Unter anderem sollen Angaben zu Nachhaltigkeitsmerkmalen in Vorsorgeprodukten nicht nur gemäß der Aufsichts- und Lenkungsanforderungen der Delegierten Verordnung (EU) 2017/2358 gemacht werden, sondern auch im Rahmen der vorvertraglichen Offenlegungen gemäß Artikel 185 der Solvency II Richtlinie sowie als Website-Offenlegung gemäß der Transparenz-Verordnung (Verordnung (EU) 2019/2088).

Hat ein Kunde eine Präferenz für eine Kombination verschiedener Nachhaltigkeitsaspekte im Sinne von (a), (b) und (c) (siehe oben), muss das zu empfehlende Produkt zur spezifischen Kombination passen. Versicherer und Versicherungsvermittler dürfen Versicherungsanlageprodukte gruppieren und in eine Rangfolge bringen, um die Eigenschaften von Produkten mit den Nachhaltigkeitspräferenzen des Kunden abgleichen zu können. Als Beispiel genannt werden Gruppen-IBIPs in Bezug auf:

o den Anteil, der in Wirtschaftstätigkeiten investiert wird, die als ökologisch nachhaltig gelten;

o den Anteil nachhaltiger Anlagen,

o die Berücksichtigung der wichtigsten nachteiligen Auswirkungen.

Die Gruppierung darf aber nicht die Präferenzabfrage bei Eignungsprüfung ersetzen.

Insbesondere für langfristige Versicherungs-Anlageprodukte (als Beispiel nennt die EIOPA eine empfohlene Haltedauer von mehr als 20 Jahren), bei denen sich die Vermögensallokation im Laufe der Zeit ändert, sollen ausreichende Informationen über einen ausgewiesenen Mindestanteil nachhaltiger Anlagen und ökologisch nachhaltiger Investitionen als vorvertragliche Offenlegungen gemäß der Solvency-II-Richtlinie verpflichtend sein. Die zum 1. Januar 2023 in Kraft getretene zweite Stufe der Richtlinien zur weiteren Umsetzung der Nachhaltigkeit erhöht die Anforderungen.

So soll seit Beginn des Jahres 2023 bei Einholung der Informationen direkt auf die Angaben der Unternehmen zugegriffen werden, die ihm Rahmen der Offenlegungsverordnung veröffentlicht werden. Es geht dabei in erster Linie um die Beantwortung der Fragen, in welchem Mindestmaß die nachhaltigen Investitionen mit einem Umweltziel mit der EU-Taxonomie konform sind, wie groß der Mindestanteil der nachhaltigen Investitionen ist, und ob bei dem Finanzprodukt die wichtigsten nachteiligen Auswirkungen auf Nachhaltigkeitsfaktoren berücksichtigt werden.

Guideline 5 – Was ist erforderlich, um die Geeignetheit eines Versicherungsanlageprodukts zu gewährleisten?

Auf die bisherige Eignungsprüfung folgen erst in einem zweiten Schritt die Abfrage und Bewertung der Nachhaltigkeitspräferenzen und die Auswahl des Versicherungsanlageprodukts, das alle Kundenwünsche erfüllt. Das heißt, zunächst wird der Kunde nach Kriterien wie Kenntnissen und Erfahrung, finanzieller Situation und sonstige Investitionen sowie Anlageziele befragt – und auf dieser Grundlage geeignete Produkte ausgewählt (Zielmarktprüfung). Danach wird ermittelt, welche Produkte zu den geäußerten Nachhaltigkeitspräferenzen passen. „Versicherungsunternehmen und Versicherungsvermittler sollten keinen Druck auf den Kunden ausüben, die Nachhaltigkeitspräferenzen anzupassen“, so die Leitlinie 5.

Entspricht aber kein Produkt den Nachhaltigkeitspräferenzen, soll der Kunde darüber informiert werden, so dass er die Nachhaltigkeitspräferenzen anpassen kann. Ist der Kunde nicht in der Lage, seine Nachhaltigkeitspräferenzen ausreichend zu präzisieren, darf dennoch ein Versicherungsanlageprodukt mit Nachhaltigkeitsmerkmalen empfohlen werden. Dieses muss allerdings bestmöglich den Kundenpräferenzen entsprechen. In diesen Fällen wird dazu geraten, die Eignung über das übliche Maß hinaus zu dokumentieren.

Guideline 6 – Welche Aufzeichnungspflichten müssen erfüllt werden, wenn der Kunde seine Nachhaltigkeitspräferenzen anpasst?

Grundsätzlich erstreckt sich die Pflicht zur Dokumentation der Beratung zu Versicherungsanlageprodukten sowie der Aufbewahrung der Protokolle auf „alle relevanten Informationen“. Ändert der Kunde seine Nachhaltigkeitspräferenzen, weil es ansonsten kein passendes Angebot für ihn gäbe, sind die Umstände und Gründe dieser Anpassung in der Eignungserklärung festzuhalten.

Guideline 7 – Welche Kompetenzen sind für die Beurteilung der Nachhaltigkeitspräferenzen eines Kunden erforderlich?

Wer zu nachhaltigen Versicherungsanlageprodukten berät, sollte über die erforderlichen Kenntnisse und Kompetenzen verfügen. Die EIOPA erwartet, dass den Kunden die Unterschiede zwischen den drei Kategorien „in einer Sprache, die klar, prägnant, verständlich und nicht irreführend ist,“ erklärt wird. Sie unterscheidet dabei zwischen „grundlegenden“ und „detaillierten“ Kenntnissen und Kompetenzen in Übereinstimmung mit der Art der Produkte, zu denen Ratschläge erteilt werden. Versicherer und Vermittler müssen sicherstellen, dass ihre Mitarbeiter angemessen geschult sind.

Zum Nachlesen: