Einmalbeiträge waren über viele Jahre der wesentliche Wachstumsmotor in der deutschen Lebensversicherungslandschaft. Im zurückliegenden Geschäftsjahr 2022 hat dieses Geschäft jedoch deutlich gelitten. Während die laufenden Bestandsbeiträge nach Daten des Gesamtverbands der deutschen Versicherungswirtschaft (GDV) mit einem Wachstum von 0,8 % trotz aller Marktwidrigkeiten eine respektable „schwarze Null“ verbuchten, brach das Einmalbeitragsgeschäft mit -20,8 % gegenüber dem Vorjahr regelrecht ein.

Einmalbeitragsgeschäft von Lebensversicherern steht, sofern es kurzfristig angelegt ist, in Konkurrenz zu liquiditätsnahen Zinsangeboten von Banken, wie Tagesgeldkonten oder festverzinslichen Sparbriefen mit kurzen Laufzeiten. In den Jahren mit extremen Niedrigzinsen waren die Lebensversicherer bei den Konditionen dank ihres kollektiven Geschäftsmodells im Vorteil. Während viele Banken auf größere Einlagen von ihren Kunden sogar Strafzinsen verlangten, sah sich mancher Lebensversicherer in der Lage, hier noch ordentliche Zinsgutschriften zu gewähren. Dies hat viel Anlegergeld zur Assekuranz gelockt und das Neugeschäft der Branche massiv befeuert.

Mit der durch die Europäische Zentralbank (EZB) eingeläuteten Zinswende haben sich die Rahmenbedingungen in den vergangenen Monaten stark verändert. Banken haben nun neue Möglichkeiten bei der Bemessung ihrer Konditionen und auch Lebensversichern bieten sich erweiterte Spielräume bei der Zinsdeklaration für Einmalbeitragspolicen, wie wir in unserer aktuellen Marktstudie zu Überschussbeteiligungen und Garantien feststellen konnten. Als Anschauungsobjekt für entsprechende Untersuchungen haben wir eine private Rentenversicherung gegen Einmalbeitrag von 50.000 € mit zwölfjähriger Aufschubzeit zugrunde gelegt.

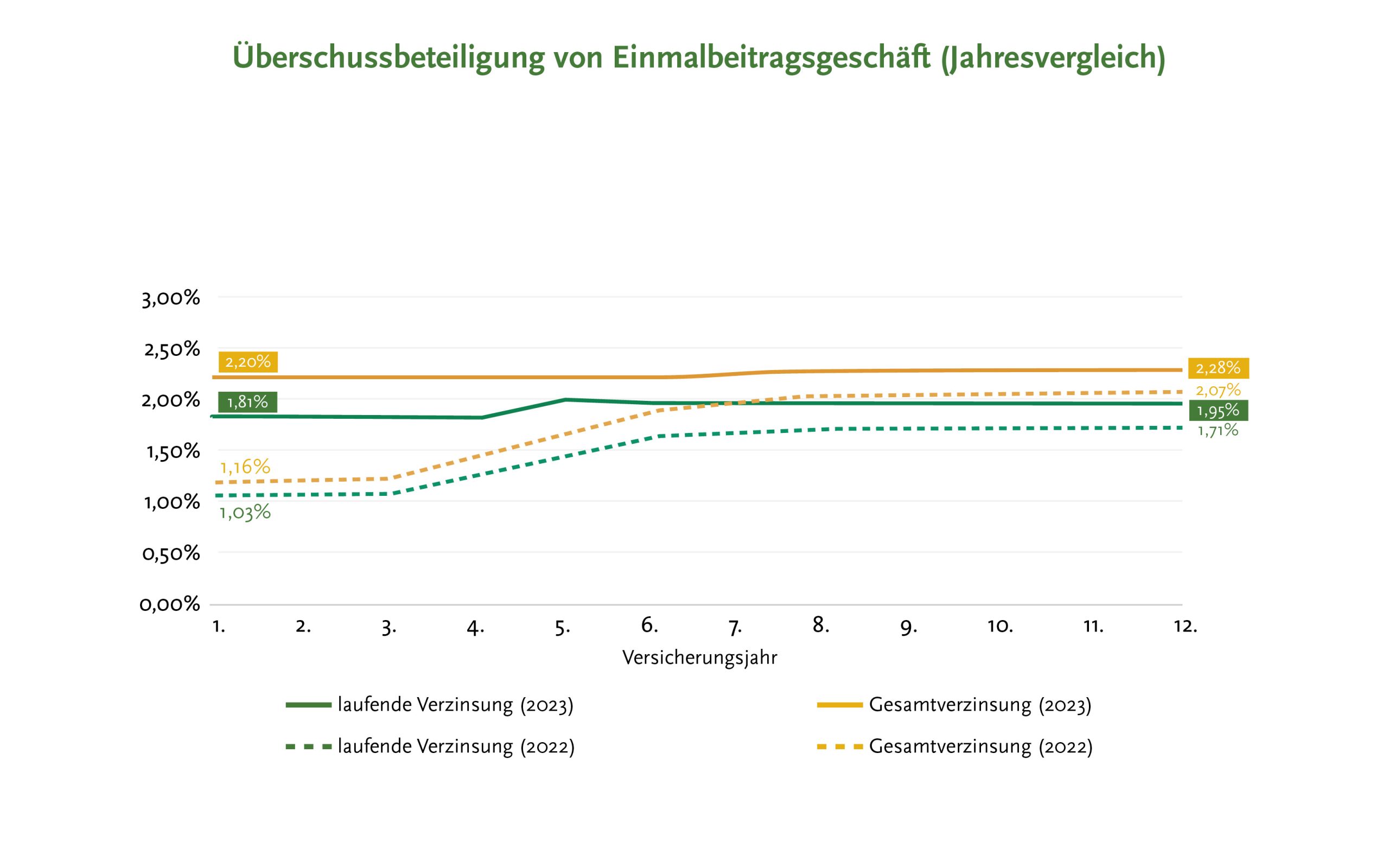

Im Ergebnis konnten wir feststellen, dass die Zinsdeklarationen im Einmalbeitragsgeschäft 2023 gegenüber der Situation vor einem Jahr deutlich angezogen haben (siehe Abbildung). Insbesondere zu Anfang der Vertragslaufzeit fallen die Überschussbeteiligungen höher aus als noch vor Jahresfrist. Die laufende Verzinsung beträgt in den ersten Versicherungsjahren durchschnittlich 1,81 % (Vorjahr: 1,03 %) und zum Ende der Aufschubzeit durchschnittlich 1,95 % (1,71 %). Damit liegt die Einmalbeitragsverzinsung nur noch leicht unterhalb derjenigen von aufgeschobenen Rentenversicherungen gegen laufenden Beitrag (2,26 %). Die Gesamtverzinsung ist allerdings mit 2,28 % (Einmalbeitrag) gegenüber 2,81 % (laufender Beitrag) geringer, da Schlussüberschüsse bei Einmalanlagen weniger ins Gewicht fallen. Dennoch wirkt sich der jüngste Zinsaufschwung am Kapitalmarkt bei Einmalbeitragspolicen unmittelbarer aus als bei Versicherungen gegen laufenden Beitrag, wo sich viele Anbieter in ihrer Überschussbeteiligungspolitik in diesem Jahr noch zurückhaltend zeigten.

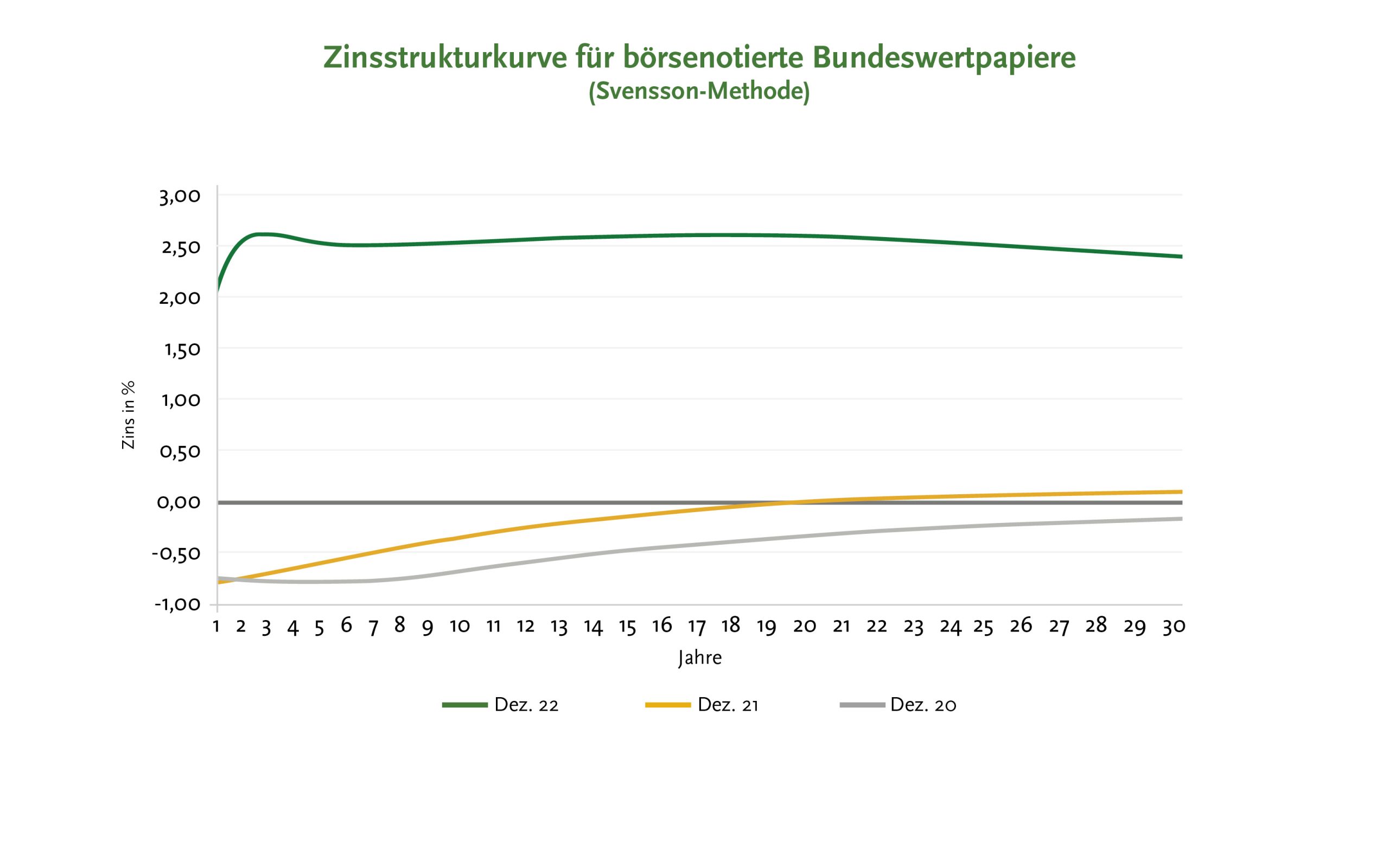

Dass die Versicherer die Überschussbeteiligungen insbesondere am kurzen Ende gegenüber dem Vorjahr angehoben haben, korrespondiert mit dem Bild der hiesigen Zinsstrukturkurve zum Jahresende 2022. Der dargestellte Verlauf belegt dabei den starken Zinsanstieg gegenüber den Jahren 2021 und insbesondere 2020. Allerdings fällt der Anstieg am langen Ende, der für die langfristigen Leistungsversprechen von Lebensversicherern besonders relevant ist, geringer aus als in den kurzen und mittleren Laufzeitenbereichen. Lange Anleihen werfen also bisweilen einen geringeren Zinskupon ab als kürzere, so dass die Zinsstrukturkurve ab den mittleren Laufzeiten einen inversen Verlauf aufweist. Inverse Zinskurven gelten in der Regel als Vorboten einer möglichen Rezession, zumindest spiegeln sie aber eine gewisse Sorge von Anlegern ob der weiteren konjunkturellen Entwicklung wider, so dass sie lieber „kurz gehen“. In den kurzen Laufzeiten zwischen zwei und fünf Jahren weist die Zinskurve sogar ein „Buckel“ nach oben bis oberhalb von 2,50 % auf. Lebensversicherer zeichnen das Kapitalmarktbild bei der aktuellen Deklaration des Einmalbeitragsgeschäfts in gewisser Weise nach.

Losgelöst von diesen technischen Aspekten kristallisiert sich mehr und mehr heraus, dass die Karten bei der Geldanlage neu gemischt werden. Lebensversicherer scheinen sich dem Zinswettbewerb gegenüber Banken durchaus stellen zu wollen. Dies ist unter dem Gesichtspunkt der eigenen Bestandssicherung nachvollziehbar. Ein günstiges Unterfangen wird es allerdings nicht. So haben erste Banken bei kurzlaufenden Festgeldern unlängst die Drei-Prozent-Marke nach oben durchschritten, und auch beim Tagesgeld steht bisweilen schon wieder eine Zwei vor dem Komma. Gewinner des aufflammenden Wettbewerbs könnten am Ende die Anleger sein, die nun wieder eine echte Zinsperspektive haben – wegen der enormen Inflation bis auf Weiteres jedoch nur nominell und nicht real.

Autor: Lars Heermann, Bereichsleiter Assekurata Rating-Agentur GmbH