Kundenzufriedenheit ist eine der wichtigsten Voraussetzungen für nachhaltigen Erfolg und somit die wirtschaftliche Stabilität eines Unternehmens. Dabei erreichen Unternehmen nur dann eine langanhaltende, gute Beziehung zu ihren Kunden, wenn sie deren Erwartungen sowohl an das Produkt als auch an den Service nachhaltig erfüllen können. Um zu erfahren, wie es in der Versicherungsbranche um die Zufriedenheit der Kunden steht, haben wir Ende 2022 bereits zum zweiten Mal in Folge mehr als 3.000 Versicherungskunden online zu ihrer Zufriedenheit befragt. Dabei richteten wir unser Augenmerk in beiden Befragungswellen auf die zehn größten Versicherungsgesellschaften, gemessen an den gebuchten Bruttoprämien der jeweiligen Sparte.

In der Schaden-/Unfallversicherung handelt es sich somit um folgende Gesellschaften: Allianz, Axa, Ergo, Generali Deutschland, Gothaer, HUK-Coburg, LVM, R+V, VHV und Württembergische.

In der Sparte Lebensversicherung berücksichtigten wir folgende Unternehmen: Allianz, Alte Leipziger, Axa, Bayern-Versicherung, Debeka, Generali Deutschland, Nürnberger, R+V, Württembergische und Zurich.

Und bei der Gruppe der Krankenversicherer handelt es sich im Detail um Allianz, Axa, Barmenia, Bayerische Beamten, Continentale, Debeka, DKV, Generali Deutschland, HUK-Coburg und die Signal Iduna.

Obwohl die Branche in jüngster Vergangenheit nicht nur ihre Service-Angebote und Produkte, sondern im Zuge der Digitalisierung auch ihre Prozesse weiter optimiert hat, sind aktuell im Vergleich zur Vorbefragung 2020 in den jeweiligen Sparten nur wenig Veränderungen zu erkennen.

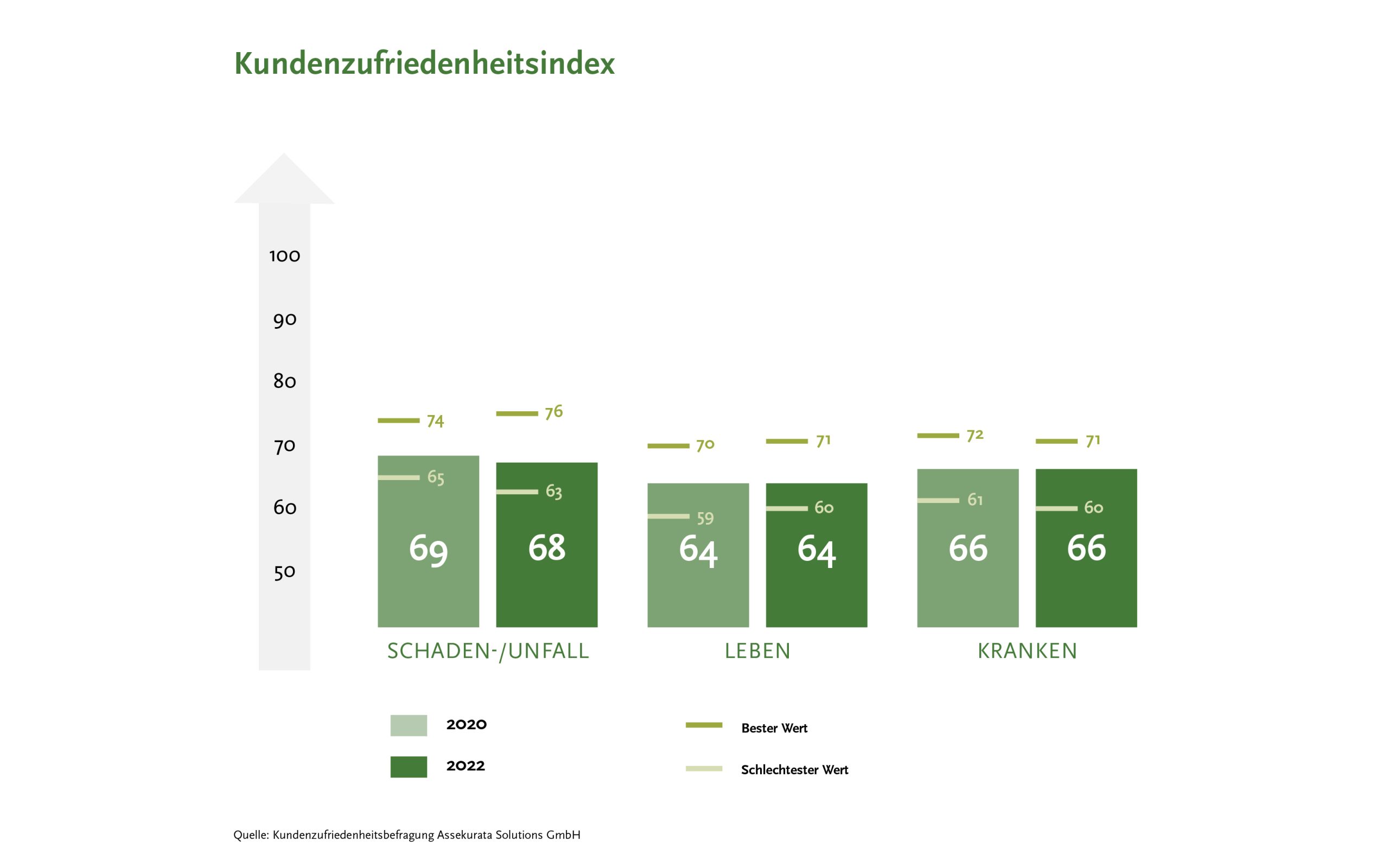

Mit einem Kundenzufriedenheitsindex von 68, der sich aus der Gesamtzufriedenheit, dem Image, der Wertschätzung und dem Vertrauen zusammensetzt, schneidet die Schaden-/Unfallversicherung im Spartenvergleich am besten ab (siehe Abbildung 1). Im Vergleich zur Vorbefragung deutet sich jedoch ein leicht rückläufiger Trend an. Gleichzeitig hat sich die Spannweite zwischen dem besten und dem schlechtesten Wert vergrößert. Hatte das schlechteste Unternehmen vor zwei Jahren noch mit 65 Punkten abgeschnitten, liegt der Wert aktuell bei 63 Indexpunkten. Sowohl in der Sparte Kranken als auch in der Lebensversicherung liegt der Kundenzufriedenheitsindex mit 64 beziehungsweise 66 Punkten auf einem ähnlichen Niveau wie vor zwei Jahren.

Der leichte Zufriedenheitsrückgang in der Schaden-/Unfallversicherung dürfte insbesondere auf die Großschäden durch gleich mehrere Naturereignisse in den vergangenen zwei Jahren zurückzuführen sein. Diese stellten die Schadenabwicklungsabteilungen der Unternehmen vor große Herausforderungen, was sich entsprechend in den Umfrageergebnissen niederschlagen kann. So ging beispielsweise in der aktuellen Befragung die Kundenzufriedenheit mit der Schadenbearbeitung im Vergleich zur Vorbefragung leicht von 73 auf 72 Punkte zurück. Deutlicher wird dies noch bei der Zufriedenheit mit der Bearbeitungsdauer. Zwar sinkt auch hier das das Zufriedenheitsniveau nur leicht von 72 auf 71 Indexpunkte, allerdings erreicht das beste Unternehmen aktuell gerade einmal 74 Indexpunkte, während der beste Wert vor zwei Jahren noch bei 81 Indexpunkten gelegen hatte. Grundsätzlich verwundert jedoch, dass die Zufriedenheit mit dem Kernprozess der Regulierung nicht so stark zurückgegangen ist, wie die Zufriedenheit mit den Informationen zum Bearbeitungsstand der Regulierung. Während 2020 das Zufriedenheitsniveau hier noch bei 70 Indexpunkten gelegen hatte, beträgt es aktuell 68 Indexpunkte und schneidet damit – neben der Verständlichkeit der Schadenabrechnung (67 Indexpunkte) – von allen Aspekten zur Schadenbearbeitung mit Abstand am schlechtesten ab.

Der leichte Zufriedenheitsrückgang in der Schaden-/Unfallversicherung dürfte insbesondere auf die Großschäden durch gleich mehrere Naturereignisse in den vergangenen zwei Jahren zurückzuführen sein. Diese stellten die Schadenabwicklungsabteilungen der Unternehmen vor große Herausforderungen, was sich entsprechend in den Umfrageergebnissen niederschlagen kann. So ging beispielsweise in der aktuellen Befragung die Kundenzufriedenheit mit der Schadenbearbeitung im Vergleich zur Vorbefragung leicht von 73 auf 72 Punkte zurück. Deutlicher wird dies noch bei der Zufriedenheit mit der Bearbeitungsdauer. Zwar sinkt auch hier das das Zufriedenheitsniveau nur leicht von 72 auf 71 Indexpunkte, allerdings erreicht das beste Unternehmen aktuell gerade einmal 74 Indexpunkte, während der beste Wert vor zwei Jahren noch bei 81 Indexpunkten gelegen hatte. Grundsätzlich verwundert jedoch, dass die Zufriedenheit mit dem Kernprozess der Regulierung nicht so stark zurückgegangen ist, wie die Zufriedenheit mit den Informationen zum Bearbeitungsstand der Regulierung. Während 2020 das Zufriedenheitsniveau hier noch bei 70 Indexpunkten gelegen hatte, beträgt es aktuell 68 Indexpunkte und schneidet damit – neben der Verständlichkeit der Schadenabrechnung (67 Indexpunkte) – von allen Aspekten zur Schadenbearbeitung mit Abstand am schlechtesten ab.

Die Kunden wünschen sich somit neben einer effizienten Abwicklung im Schaden- und Leistungsfall auch einen transparenten Regulierungsprozess. Insbesondere dann, wenn sich die Bearbeitung eines Antrags verzögert, sollten die Versicherten hierzu schnell und vollumfänglich informiert werden. Einige Versicherer bieten hier bereits digitale Lösungen an, beispielsweise ein Online-Tracking, über das die Kunden jederzeit den Bearbeitungsstand Ihres Anliegens im Kundenportal oder in einer App einsehen und überprüfen können.

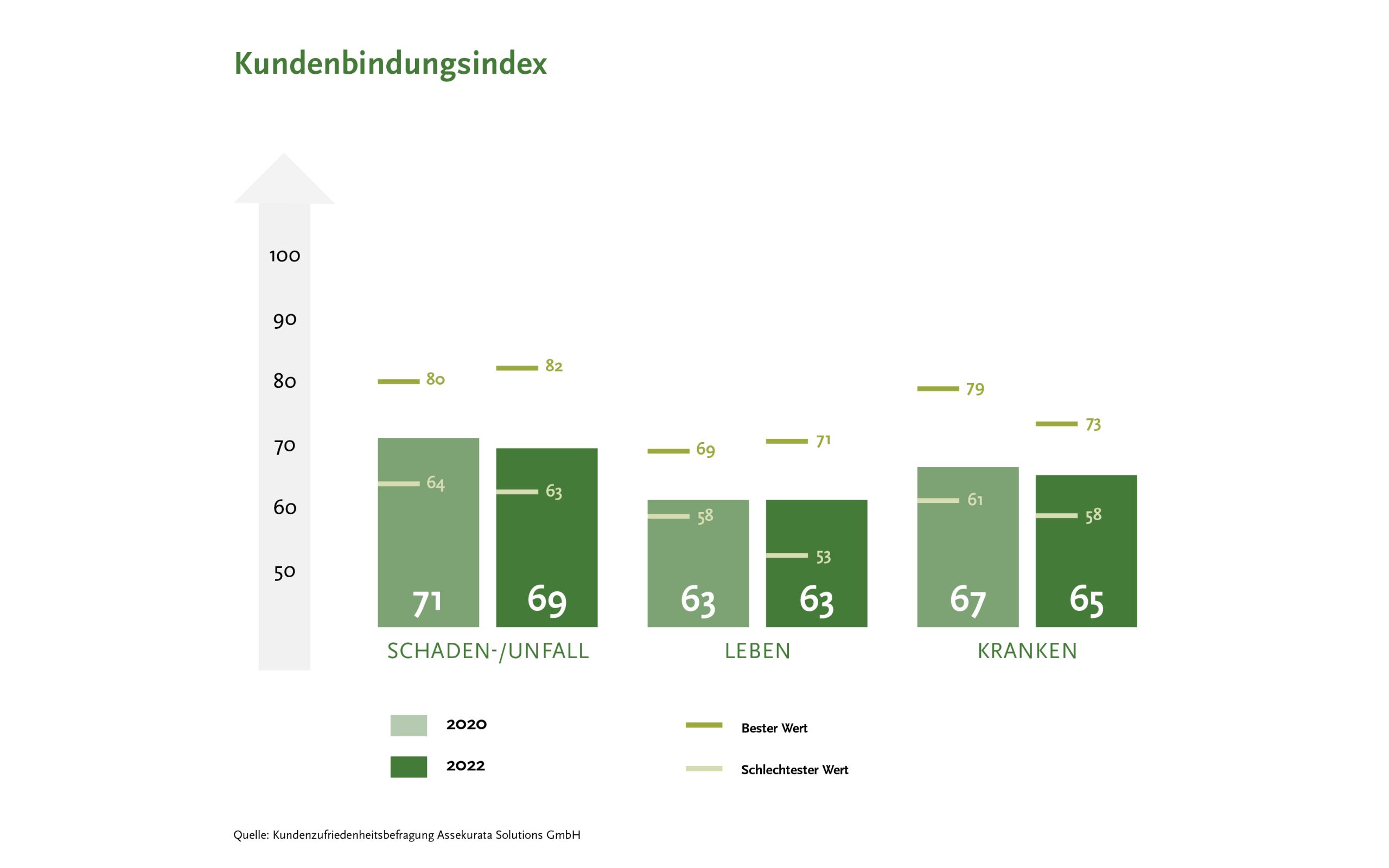

Das andere wichtige Segment zur Gesamtzufriedenheit, die Kundenbindung, entwickelt sich bei allen Sparten rückläufig. Der Kundenbindungsindex setzt sich aus der Weiterempfehlung, der Wiederabschlussbereitschaft, der Exklusivität und der Kündigungsresistenz zusammen. Während der Index in der Schaden-/Unfallversicherung von 71 auf 69 Punkte zurückging, sank er in der Krankenversicherung von 67 auf 65 Punkte. Lediglich die Lebensversicherer konnten hier das Niveau der Vorbefragung nahezu halten. Allerdings hat sich hier die Spannweite zwischen dem besten und dem schlechtesten Wert deutlich vergrößert. So steigt der Indexwert des besten Unternehmens gegenüber der Vorbefragung von 69 auf 71, gleichzeitig aber sinkt der schlechteste Wert von 58 auf gerade einmal 53 Punkte ab.

Auch hier fördern die Detailergebnisse Interessantes zu Tage. Während sich die rückläufige Entwicklung in der Schaden-/Unfallversicherung durch alle Aspekte der Kundenbindung zieht, ist in der Krankenversicherung im Vergleich zur Vorbefragung lediglich die Wiederabschlussbereitschaft stabil geblieben. Vor allem der starke Rückgang bei der Exklusivität von 56 auf 53 Indexpunkte verwundert, streben doch die privaten Krankenversicherer seit einiger Zeit danach, ihre äußere Wahrnehmung weg vom reinen Kostenerstatter hin zum umfassenden Gesundheitsdienstleister anzupassen. So hat die Branche in den vergangenen Jahren das Angebot an Gesundheitsservices zur Behandlungsunterstützung bei bestimmten Krankheitsbildern oder als Präventionsangebot kontinuierlich ausgebaut. Allerdings beobachten wir auch, dass die Nutzerzahlen solcher Angebote aktuell noch sehr gering sind.

Auch hier fördern die Detailergebnisse Interessantes zu Tage. Während sich die rückläufige Entwicklung in der Schaden-/Unfallversicherung durch alle Aspekte der Kundenbindung zieht, ist in der Krankenversicherung im Vergleich zur Vorbefragung lediglich die Wiederabschlussbereitschaft stabil geblieben. Vor allem der starke Rückgang bei der Exklusivität von 56 auf 53 Indexpunkte verwundert, streben doch die privaten Krankenversicherer seit einiger Zeit danach, ihre äußere Wahrnehmung weg vom reinen Kostenerstatter hin zum umfassenden Gesundheitsdienstleister anzupassen. So hat die Branche in den vergangenen Jahren das Angebot an Gesundheitsservices zur Behandlungsunterstützung bei bestimmten Krankheitsbildern oder als Präventionsangebot kontinuierlich ausgebaut. Allerdings beobachten wir auch, dass die Nutzerzahlen solcher Angebote aktuell noch sehr gering sind.

Trotz der teils rückläufigen Entwicklungen bewegt sich die Zufriedenheit in den drei Sparten nach wie vor auf einem hohen bis sehr hohen Niveau. Darauf können sich die Versicherer aber nicht dauerhaft ausruhen, denn die Erwartungen der Kunden an ihren Versicherer wandeln sich kontinuierlich. So können unerwartete Schadengroßereignisse aber auch technische Weiterentwicklungen den Kundenanspruch nachhaltig verändern und Anpassungen im Service der Unternehmen erfordern. Eine langanhaltende Kundenbeziehung kann somit nur erreicht werden, wenn die Unternehmen die Erwartungen der eigenen Kunden kennen und ihre Angebote und Leistungen kontinuierlich darauf abstimmen.

Autorin: Juliane Löffler (Senior-Analystin Assekurata Solutions GmbH)