Im Rahmen des jährlichen Marktausblickes haben wir die deutschen Versicherer diesmal detailliert nach ihren Kriterien zur nachhaltigen Kapitalanlage befragt. Das Thema nachhaltige Kapitalanlagen wurde zuletzt im Kontext der regulatorischen Anforderungen aus der EU-Taxonomie, der Transparenz-Verordnung und der IDD stark diskutiert. Die Ergebnisse stellen wir nun in einer mehrteiligen Blogreihe vor. Im ersten Teil geht es insbesondere um Ausschluss- und Screening-Kriterien für die Investitionen in Unternehmen.

Nach Auffassung der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) gehört es nicht zu ihrer Aufgabe, einzustufen, welche Investitionen als nachhaltig gelten. Vielmehr möchte sie Transparenz für Anleger schaffen, damit diese ihre Nachhaltigkeitspräferenzen umsetzen können, so der Tenor der Aufsichtsbehörde auf der Sustainable Finance Konferenz im September 2022. Vermittler von Versicherungsanlageprodukten müssen seit August dieses Jahres die Nachhaltigkeitswünsche ihrer Kunden bei der Produktauswahl berücksichtigen. So liege es nicht im Kompetenzbereich der BaFin, Vorgaben über die EU-Taxonomie hinaus zu machen. Die EU-Taxonomie ist ein Klassifizierungswerk der EU-Kommission, welches genaue Kriterien dafür festlegt, welche Wirtschaftsaktivitäten als nachhaltig gelten. Daraus lässt sich mittelbar auch ableiten, zu welchem Grad Unternehmen und Investmentfonds als nachhaltig einzustufen sind. Vor allem wegen der kontroversen Entscheidung, fossiles Gas und Atomkraft unter bestimmten Bedingungen als nachhaltig zu klassifizieren, sieht sich die Taxonomie jedoch in den vergangenen Monaten verstärkter Kritik ausgesetzt.

Dazu kommt der Sachverhalt, dass die Taxonomie noch nicht fertiggestellt ist. Insbesondere für den sozialen Bereich gibt es zurzeit noch keine festen Kriterien. Soziale Themen sind noch wesentlich schwieriger einzustufen als ökologische Aspekte, bei denen es zumindest naturwissenschaftlich fundierte Kriterien und Schwellenwerte gibt, um einen bestimmten Zustand – beispielsweise eine Welt mit einer Erderwärmung von unter 2 Grad Celsius – zu erhalten. Vor allem für kirchliche Investoren stellen soziale Aspekte jedoch einen Grundpfeiler ihrer nachhaltigen Kapitalanlagepolitik dar.

Im Ergebnis erleben wir zurzeit eine von Unsicherheit geprägte Situation, in der Kapitalanleger mit teils sehr heterogenen Nachhaltigkeitsstrategien vorgehen. Wir haben uns daher in unserer diesjährigen Kapitalanlegerbefragung unter anderem auf die Frage fokussiert, welche Instrumente Versicherungsunternehmen für nachhaltige Kapitalanlagestrategien nutzen und wie diese ausgestaltet sind. Die Ergebnisse werden wir in den kommenden Wochen an dieser Stelle vorstellen. Im ersten Beitrag liegt der Fokus auf der Nutzung von Ausschlusskriterien und Screenings bei Investitionen in Unternehmen.

Ausschluss- und Screening-Kriterien stellen innerhalb der nachhaltigen Kapitalanlagepolitik eines Versicherers häufig einen „ersten Filter“ dar. Bei diesem Instrument geht es weniger darum, positiven Impact zu erzeugen, sondern vielmehr um die Vermeidung von ungewünschten Investments im Portfolio. Die Gründe für die Ablehnung können entweder risikoorientiert (beispielsweise der Ausschluss von Unternehmen mit emissionsintensiven Geschäftsmodellen, weil man fürchtet, dass diese zukünftig an Wert verlieren werden), oder gemeinwohlorientiert sein beziehungsweise auf ethischen Werten beruhen (zum Beispiel der Ausschluss von Glücksspiel oder Tabak). Häufig wirken auch beide Beweggründe gleichermaßen auf die Anlageentscheidung ein.

Bei einem harten Ausschluss tätigen die Unternehmen keinerlei Investitionen, falls die definierten Ausschlusskriterien zutreffen. Dies ist oft bei bestimmten Branchen (z. B. Waffenherstellung, Kohleförderung) oder Geschäftspraktiken (z. B. Menschenrechtsverletzungen) der Fall. Daneben existieren normbasierte Ausschlüsse, welche dann greifen, wenn Investitionsobjekte gegen bestimmte Normen oder Prinzipien verstoßen. Beispielhaft können hier die zehn Prinzipien des UN Global Compact genannt werden, die Normen wie Korruptionsfreiheit, das Verbot von Zwangsarbeit und Verantwortung für die Umwelt adressieren. Bei Ausschlüssen werden häufig Wesentlichkeitsschwellen definiert, die festlegen, ab wann ein Ausschluss greift. Sie adressieren die Frage, ob beispielsweise ein international tätiger Mischkonzern, der in geringem Umfang im Bereich der Kohleenergieerzeugung tätig ist, als Kohleunternehmen betrachtet wird. Als Wesentlichkeitsgrenzen werden in der Regel Schwellen für die Umsätze aus diesen Branchen oder Wirtschaftsaktivitäten zugrunde gelegt. Ein Ausschluss für Tabakwaren mit einer Umsatzschwelle von 20 % schließt somit alle Unternehmen aus, deren Umsätze zu mehr als 20 % aus dem Geschäft mit Tabakwaren stammen.

Neben harten Ausschlusskriterien nutzen Kapitalanleger zudem sogenannte Screenings. Dabei werden bestimmte Geschäftsmodelle nicht per se ausgeschlossen, aber bei der Investitionsentscheidung eingehend auf mögliche ESG-Risiken oder Kontroversen geprüft. Screenings basieren auch häufig auf normbasierten Ansätzen, so dass Unternehmen, die möglicherweise gegen Prinzipien des UN Global Compact verstoßen, intensiver geprüft werden. Anhaltspunkte dafür liefern ESG-Datenanbieter.

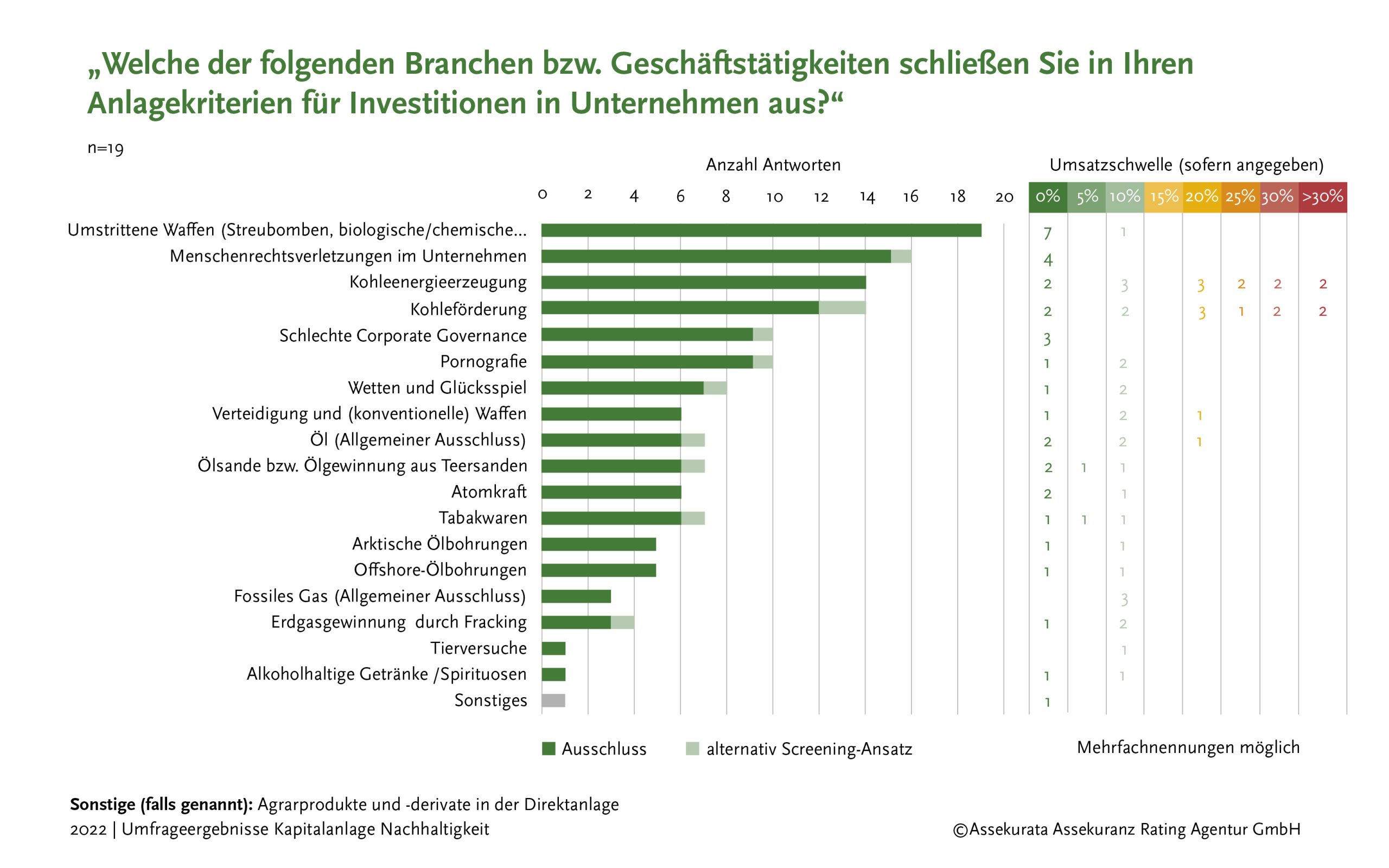

Wie gehen nun die Versicherer im Rahmen ihrer Kapitalanlagepolitik vor? Von den 32 Versicherern, die an unserer Kapitalanlegerbefragung teilnahmen, antworteten 20 auch auf die Detailfragen zur Nachhaltigkeit. Zu den wichtigsten Ausschlusskriterien zählen bei diesen Versicherern solche für umstrittene Waffen (z. B. Streubomben, atomare, biologische und chemische Waffen, etc.) sowie Menschenrechtsverletzungen. Dabei werden im Regelfall auch keine Umsatzschwellen definiert, so dass diese Sachverhalte rigoros ausgeschlossen werden.

Wie gehen nun die Versicherer im Rahmen ihrer Kapitalanlagepolitik vor? Von den 32 Versicherern, die an unserer Kapitalanlegerbefragung teilnahmen, antworteten 20 auch auf die Detailfragen zur Nachhaltigkeit. Zu den wichtigsten Ausschlusskriterien zählen bei diesen Versicherern solche für umstrittene Waffen (z. B. Streubomben, atomare, biologische und chemische Waffen, etc.) sowie Menschenrechtsverletzungen. Dabei werden im Regelfall auch keine Umsatzschwellen definiert, so dass diese Sachverhalte rigoros ausgeschlossen werden.

Anders sieht es bei dem dritthäufigsten Ausschluss aus, der Förderung von bzw. der Energieerzeugung aus Kohle. Dort finden sich bei den Marktteilnehmern Umsatzschwellen von 0 % bis über 30 %, wobei sich kein klarer Schwerpunkt zwischen diesen beiden Randwerten feststellen lässt. Der unterschiedliche Umgang mit Kohle lässt darauf schließen, dass das Meinungsbild der Versicherungsunternehmen hinsichtlich der Wichtigkeit dieses Energieträgers für die derzeitige Energieversorgung sowie der Dringlichkeit des Ausstieges sehr heterogen ist. Dazu muss erwähnt werden, dass Versicherer mit hohen Umsatzschwellen diesen Ausschluss häufig mit einer aktiven Begleitung des Transformationsprozesses bei den Energiekonzernen und mit Exit-Plänen flankieren. Bei Letzteren wird die Umsatzschwelle des Ausschlusses innerhalb eines festen Zeitrahmens sukzessive gesenkt, um den betroffenen Unternehmen Zeit für die Umstellung zu geben.

Zu weiteren populären Ausschlusskriterien gehören schlechte Corporate Governance, Pornografie, Wetten und Glücksspiel, konventionelle Waffen und Öl. Auch fossiles Gas und Atomkraft spielen trotz der Einstufung innerhalb der EU-Taxonomie als potenziell nachhaltige Wirtschaftsaktivitäten weiterhin eine größere Rolle. Auffällig ist, dass für die weiteren Ausschlüsse neben der Kohle in aller Regel Umsatzschwellen von 0 % oder von 10 % festgelegt wurden.

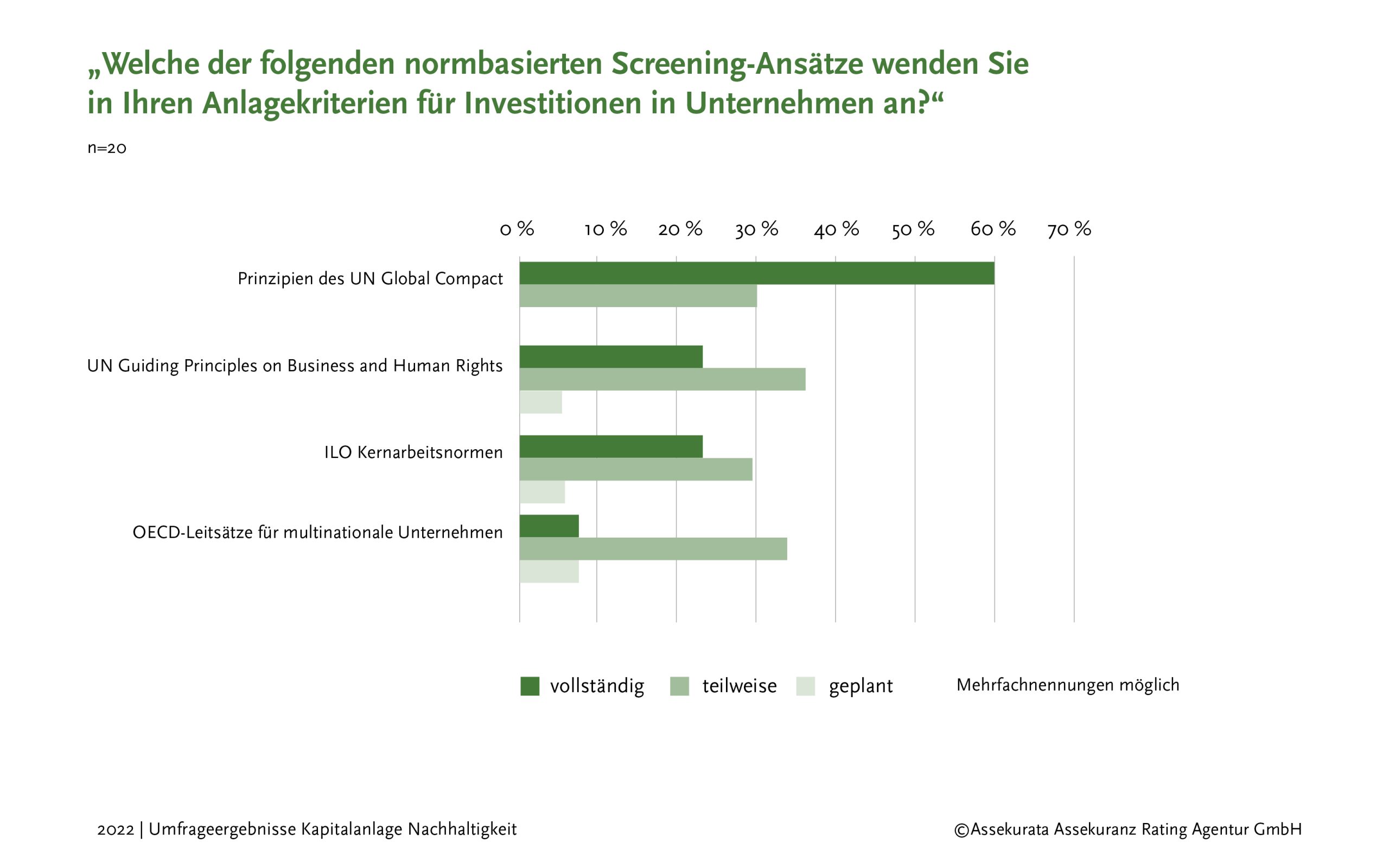

Innerhalb der vorgegebenen Branchen und Geschäftsaktivitäten haben die Versicherungsunternehmen zu großen Teilen Ausschlüsse definiert, während Screenings an dieser Stelle seltener zum Einsatz kommen. Letztere werden jedoch häufig im normbasierten Bereich angewandt. So gaben 60 % der Befragten an, ihre Kapitalanlage nach allen zehn Prinzipien des UN Global Compact zu screenen. Weitere 30 % wenden ein Screening nach einzelnen Prinzipien an. Weitere relevante Rahmenwerke sind die UN Guiding Principles on Business and Human Rights, die ILO-Kernarbeitsnormen und die OECD-Leitsätze für multinationale Unternehmen.

Innerhalb der vorgegebenen Branchen und Geschäftsaktivitäten haben die Versicherungsunternehmen zu großen Teilen Ausschlüsse definiert, während Screenings an dieser Stelle seltener zum Einsatz kommen. Letztere werden jedoch häufig im normbasierten Bereich angewandt. So gaben 60 % der Befragten an, ihre Kapitalanlage nach allen zehn Prinzipien des UN Global Compact zu screenen. Weitere 30 % wenden ein Screening nach einzelnen Prinzipien an. Weitere relevante Rahmenwerke sind die UN Guiding Principles on Business and Human Rights, die ILO-Kernarbeitsnormen und die OECD-Leitsätze für multinationale Unternehmen.

Erfahren Sie im nächsten Teil unserer Reihe, welche Ausschlusskriterien Versicherungsunternehmen für die Investition in Staatsanleihen betrachten und wie ESG-Daten systematisch bei der Investitionsentscheidung berücksichtigt werden.

Autor: Oliver Bentz (Senior-Analyst Assekurata Assekuranz Rating-Agentur GmbH)