Jahrzehntelang galt die klassische Lebensversicherung als Garant für die Altersvorsorge der Deutschen. Doch in Zeiten anhaltend niedriger Zinsen wird sie mehr und mehr zum Auslaufmodell und mit der Absenkung des Höchstrechnungszinses zum 01.01.2022 auf nunmehr 0,25 % scheint ihre Zeit endgültig abgelaufen. Dieser Abwärtsspirale steht eine aktuell hohe Inflation von mehr als 5 % gegenüber. In diesem Spannungsfeld zwischen weniger Rendite auf der einen und Verteuerung von Waren und Dienstleistungen auf der anderen Seite, verliert das ehemals liebste Altersvorsorgeprodukt der Deutschen kundenseitig immer mehr an Attraktivität – und auch auf Anbieterseite hat die Zurückhaltung stark zugenommen.

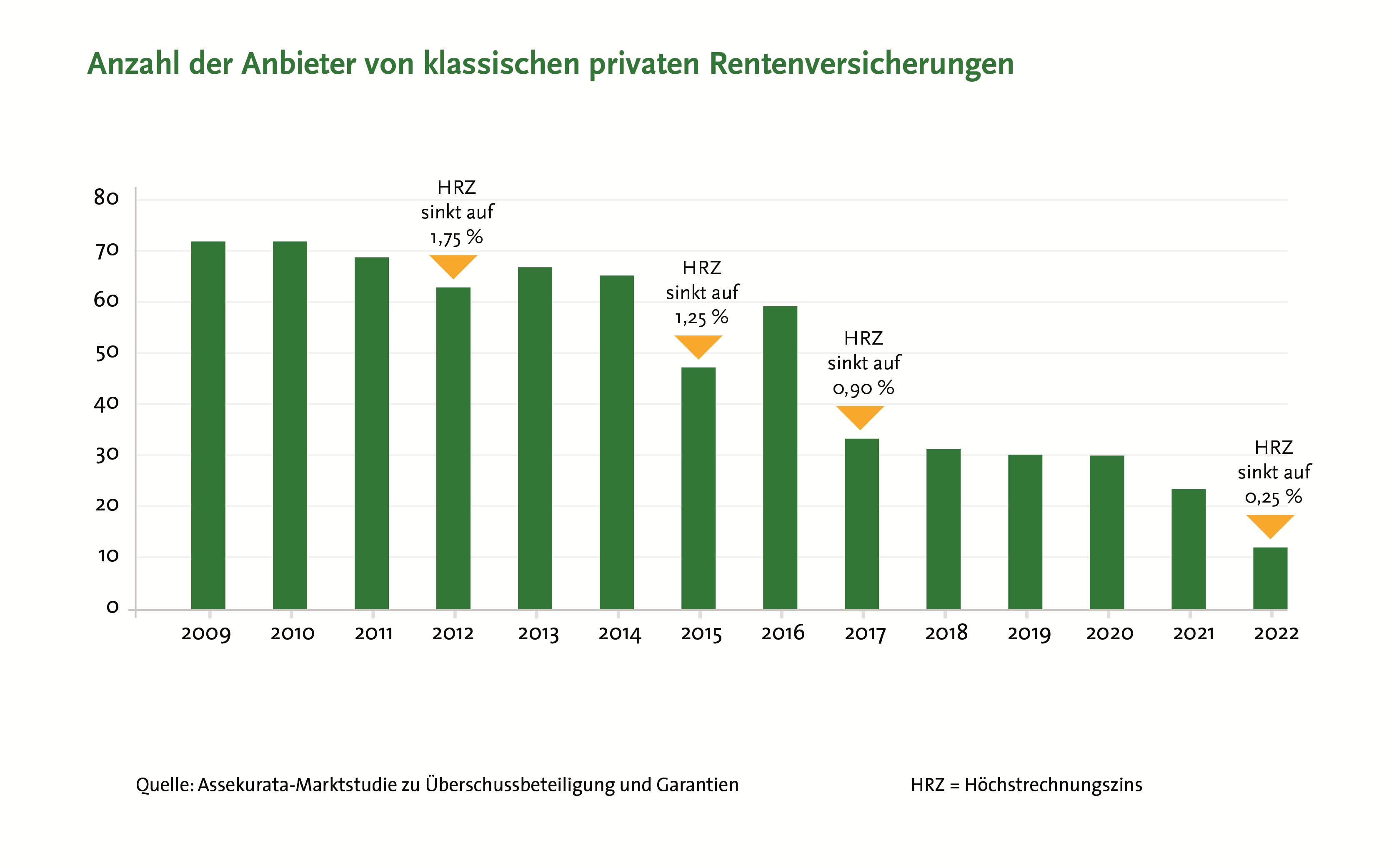

Während sich mit einer Garantie in Höhe des Höchstrechnungszinses in früheren Zeiten eine durchaus attraktive Verzinsung bot, ist mit einer Garantie von maximal 0,25 % vielfach nicht mal mehr ein vollständiger Beitragserhalt möglich. Durch die jüngste Absenkung des Höchstrechnungszinses verliert die Altersvorsorge klassischer Prägung weiter an Attraktivität. Dies zeigt sich auch an der seit Jahren rückläufigen Anzahl der Anbieter: So geben in unserer aktuellen Studie zu Überschussbeteiligungen und Garantien mittlerweile nur noch 21 der teilnehmenden Unternehmen an, überhaupt klassische Tarife im Portfolio zu haben. Das ehemals bedeutendste Produkt im Neugeschäft, die klassische private Rentenversicherung, bieten dabei nur noch zwölf Gesellschaften an. Im Vergleich hierzu hatten zum Zeitpunkt der letzten Höchstrechnungszinsabsenkung (auf 0,90 %) zum 01.01.2017 noch 34 Unternehmen die private Rente im Neugeschäft angeboten. Die folgende Abbildung verdeutlicht den Rückgang der Anbieteranzahl in diesem Produktsegment seit 2009. Dabei fällt auf, dass insbesondere die Absenkung des Höchstrechnungszinses im Geschäftsjahr 2017 auf 0,90 % wie ein Katalysator wirkte und die Anzahl der Klassik-Anbieter seinerzeit spürbar zurück ging. Da nicht alle Lebensversicherer an unserer Studie teilnehmen, lässt sich hieraus zwar keine vollständige Aussage für den Gesamtmarkt treffen, allerdings dürfte sich diese in der Tendenz sicherlich auf die allgemeine Marktentwicklung übertragen lassen.

Klassische Produkte kaum noch von Relevanz

Klassische Produkte kaum noch von Relevanz

Das stark geschrumpfte Angebot zeigt, dass klassische Produkte aus Anbieterperspektive kaum noch von Relevanz sind. Gleichzeitig halten die Versicherer aber weiterhin große klassische Bestände in ihren Büchern, mehr als 40 Millionen Verträge, was rechnerisch einem Vertrag für jeden zweiten Bundesbürger gleichkommt. Somit verfügen die Lebensversicherer über einen erheblichen Kundenstamm, für den klassische Garantien und Überschussbeteiligungen nach wie vor von Bedeutung ist.

Dabei ist aus Kundenperspektive insbesondere von Interesse, wie hoch Lebensversicherungsverträge unter dem Strich rentieren. In Zeiten niedriger Zinsen ist die Verzinsung hier seit Jahren konsequenterweise rückläufig. Als eine Art unverbindliche Effektivverzinsung auf die Kundenbeiträge kann die illustrierte Beitragsrendite interpretiert werden. Im Rahmen unserer Studie rechnen wir hierzu die aktuellen Überschusskomponenten auf einen Mustervertrag mit 25 Jahren Aufschubzeit hoch. Für die letzte bedeutende Höchstrechnungszinsgeneration der privaten Rentenversicherung von 1,25 % liegt die illustrierte Beitragsrendite aktuell bei durchschnittlich 1,79 %. Während in Zeiten niedriger Inflation zumindest in den vergangenen Jahren oft noch ein realer Werterhalt erreicht werden konnte, hat sich die Situation mit der massiv angestiegenen Verteuerung geändert. Gemessen an der Inflation des Jahres 2021 in Höhe von 3,10 % geht mit einer klassischen privaten Rentenversicherung derzeit ein deutlicher Wertverlust einher, was die Attraktivität weiter schmälert.

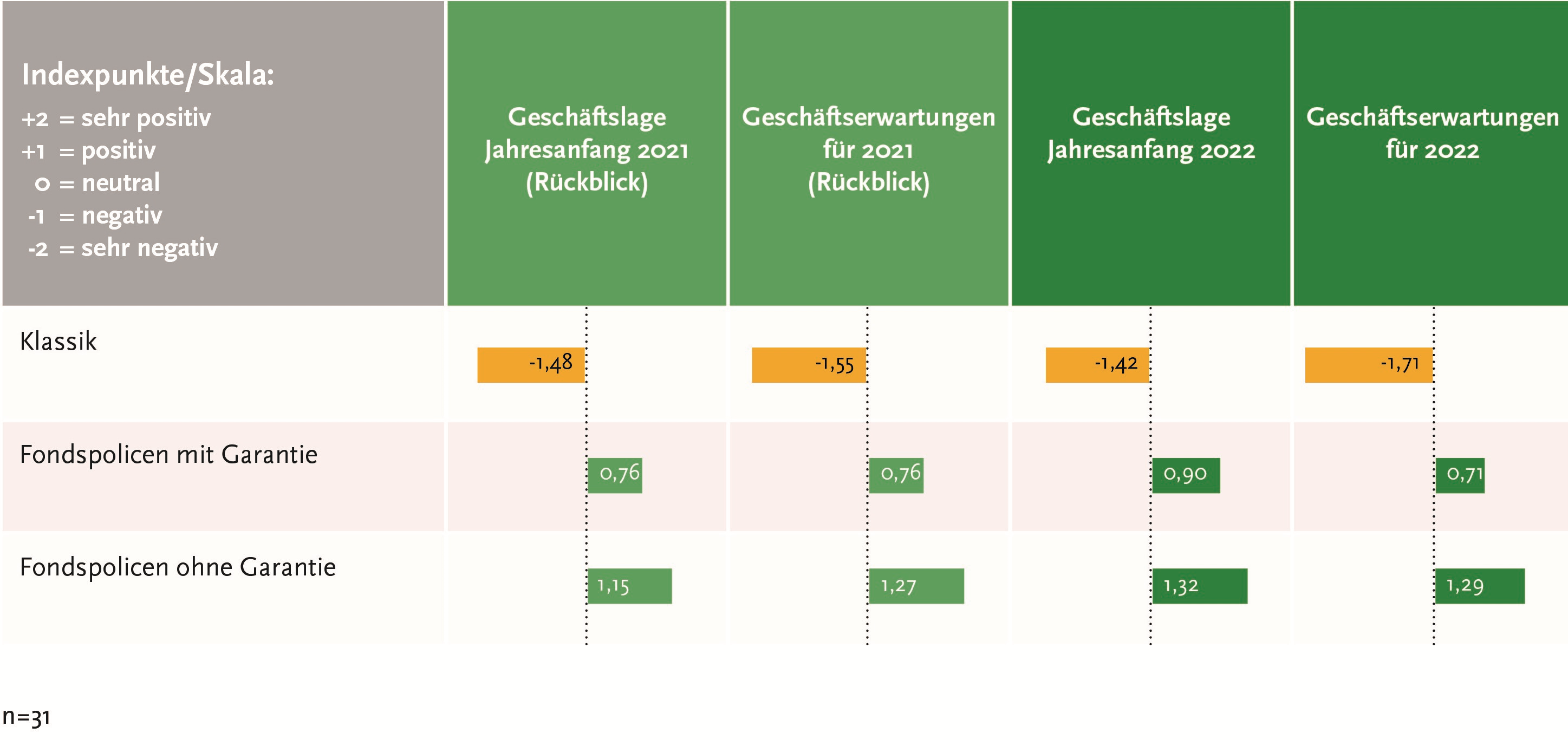

Dass klassische Produkte im Neugeschäft nur noch eine geringe Relevanz haben, zeigen auch die Prognosen der Branche. Hierzu haben wir die Studienteilnehmer nach ihren Einschätzungen zur aktuellen Geschäftslage sowie zur erwarteten Geschäftsentwicklung im anstehenden Geschäftsjahr 2022 gefragt. Die Antworten wurden auf einer Skala von sehr negativ (-2), negativ (-1), neutral (0), positiv (+1) und sehr positiv (+2) abgegeben. Sie sind als durchschnittliche Indexpunkte in folgender Tabelle zusammengefasst. Wie schon im Vorjahr schätzen die Teilnehmer die Lage der Klassik äußerst negativ ein. Nicht zuletzt durch die erneute Rechnungszinssenkung tendiert sie weit in den negativen Bereich. Demgegenüber sehen die Lebensversicherer als wesentliche Wachstumstreiber unter anderem Fondspolicen – besonders solche ohne Garantie – an.

Noch einiges an Überzeugungsarbeit vonnöten

Noch einiges an Überzeugungsarbeit vonnöten

Ob Altersvorsorgesparer in Anbetracht der hohen Inflation tatsächlich vermehrt zu Fondspolicen greifen, bleibt indes abzuwarten. Zwar hat die Vergangenheit bewiesen, dass Aktieninvestments langfristig durchaus hohe Renditen und einen validen Schutz vor Inflation bieten, anders als bei klassischen Versicherungen kann es an den Börsen aber auch zu heftigen Rückschlägen kommen – wie die Marktreaktionen auf den Ukraine-Krieg oder 2020 auf die Corona-Pandemie zeigen. Da deutsche Sparer seit jeher sicherheitsorientiert und wenig aktienaffin sind, steht den Lebensversicherern noch einiges an Überzeugungsarbeit ins Haus.

Autorin: Stefanie Gerards (Senior-Analystin Assekurata Assekuranz Rating-Agentur GmbH)