Prof. Dr. Maria Heep-Altiner, Prof. Dr. Torsten Rohlfs, Institut für Versicherungswesen Technische Hochschule Köln

Prof. Dr. Maria Heep-Altiner

Der Klimawandel als ein entscheidendes Nachhaltigkeitsthema stellt für die gesamte Menschheit eine große Herausforderung dar. Im Jahr 2015 legten die Vereinten Nationen mit dem Pariser Klimaübereinkommen und der sogenannten Agenda 2030 für nachhaltige Entwicklung die Grundsteine für eine gemeinsame nachhaltige Entwicklung und Politik.[1]

Der (langfristige)[2] volkswirtschaftliche Gesamtschaden des Klimawandels ergibt sich dabei als Kombination aus den Kosten und Verlusten, bedingt durch die Übergangsrisiken (d. h. die Anpassungsprozesse, bedingt durch den Klimawandel) und die Erhöhung der physikalischen Risiken (Elementargefahren) – unter Berücksichtigung der unterschiedlichen Zeitdimensionen. Jetzt realisierte Kosten und Verluste wiegen schwerer als prognostizierte Kosten und Verluste in einigen Jahrzehnten.

Je nach Grad und Geschwindigkeit der wirtschaftlichen Umgestaltung von einer kohlenstoffbasierten auf eine kohlenstoffarme Wirtschaftsweise (und den damit einhergehenden Übergangsrisiken) ergeben sich in Abhängigkeit von den prognostizierten Treibhausemissionen unterschiedliche Prognoseszenarien (RCP = Representative Concentration Pathways) für die mittlere weltweite Erderwärmung:[3]

- RCP 2.6 mit einer Begrenzung der mittleren Erderwärmung auf unter 2° bis 2100 (im Vergleich zur vorindustriellen Zeit)[4] mit entsprechend hohen Anforderungen an die ökonomische Umgestaltung (welches als einziges Szenario mit dem Pariser Klimaübereinkommen kompatibel ist),

- RCP 4.5/6 mit einer Begrenzung auf 3° mittlere Erderwärmung bei entsprechend weniger ausgeprägter ökonomischer Umgestaltung sowie

- RCP 8.5 mit einer mittleren Erderwärmung von bis zu ca. 5°, falls mehr oder weniger keine ökonomische Umgestaltung vorgenommen wird.

Mit dem Klimawandel als externem Effekt (d. h. einem von außen kommenden Effekt, der nicht durch das eigene ökonomische Handeln beeinflusst werden kann) sind Risiken, aber auch Chancen verbunden. Die Herausforderung besteht darin, diese Situation richtig zu steuern − insbesondere sollte präzisiert werden, welche volkswirtschaftlichen Auswirkungen vom Klimawandel zu erwarten sind.

Für Versicherungsunternehmen sind der Klimawandel und die damit verbundenen Klimarisiken sowohl für das Versicherungs- als auch das Kapitalanlagegeschäft relevant. Dabei sind die größten Auswirkungen in der Schadenversicherung zu erwarten (und hier insbesondere bei den Elementargefahren). Im Versicherungsgeschäft haben Klimarisiken Auswirkungen auf Underwriting und Produktgestaltung, wobei die Risiken der Versicherungsnehmer aber durchaus auch Chancen der Versicherungsunternehmen sein können.

Aus der Sicht des Risikomanagements und für die Weiterentwicklung der Geschäftsstrategie besteht der Bedarf, die Risikoexponierung hinsichtlich der Klimarisiken – insbesondere physikalische Risiken und Übergangsrisiken – unternehmens- und spartenbezogen zu ermitteln und zu analysieren.

Im Folgenden wird beschrieben, wie das unternehmensindividuelle Klimarisiko mit Hilfe eines Bewertungsmodells einerseits als absolute Risikoexponierung und andererseits als Index im Marktvergleich – der VT-Klima-Index – bestimmt werden kann. Auf der Grundlage eines wissenschaftlichen Ansatzes wird dabei das unternehmensindividuelle Klimarisiko-Exposure in der Versicherungstechnik im Sinne eines potenziellen Verlustes an Deckungsbeitrag ermittelt; dieser kann entweder ein dauerhafter Schadenmehraufwand oder ein Prämienabrieb bei profitablem Geschäft sein.

Risikoanalyse im Top-Down-Ansatz

Die Modellierung der Risikoexponierungen für einzelne Risikocluster in der Schaden- und Unfallversicherung in Deutschland erfolgt dabei in mehreren abgestuften Modellschritten – jeweils für die drei zuvor definierten Klima-Szenarien:

- Auswirkungen des Klimawandels auf die Volkswirtschaft weltweit,

- Auswirkungen des Klimawandels auf die Volkswirtschaft in Deutschland (DE),

- Auswirkungen des Klimawandels auf die Versicherungswirtschaft in DE sowie

- Auswirkung des Klimawandels auf die Schaden-/Unfallversicherung in DE.

Die Auswirkungen werden dabei anhand der allgemeinen Auswirkungen auf das Brutto-Inlandprodukt (BIP) beziffert. Ausgangspunkt sind die weltweit angesetzten (relativen) BIP Verluste anhand der Ergebnisse des IMF. Da gemäß einer McKinsey Studie aus 2020, Deutschland innerhalb der G7 Länder am geringsten vom Klimawandel betroffen sein wird, wurden die BIP-Verluste (c.p. bis 2100) für Deutschland wie folgt modelliert:

unter 2°C-Szenario: 13,0 %

Ca. 3°C-Szenario: 23,0 %

bis ca. 5°C-Szenario: 40,0 %

Prof. Dr. Torsten Rohlfs

Die so geschätzten Auswirkungen auf die deutsche Volkswirtschaft wurden im Anschluss auf die deutsche Versicherungsbranche insgesamt sowie danach anhand von versicherungstechnischen Kenngrößen auf die einzelnen Sparten der Schaden- und Unfallversicherung heruntergebrochen.

Im Unterschied zu den BIP-Effekten (als Einkommenseffekte) für die gesamte Volkswirtschaft kommt bei der Versicherungswirtschaft allerdings hinzu, dass ein dauerhafter Deckungsbeitragsabrieb mit hoher Wahrscheinlichkeit auch zu einem entsprechenden Eigenkapitalabrieb (durch Verluste oder bewussten Kapitalentzug und Zuführung zu anderen Branchen) führt, d. h. Einkommenseffekte führen hier sehr schnell zu gleichlaufenden Substanzeffekten, so dass bei der Ermittlung der Risiko-Exponierung das Eigenkapital als Bezugsgröße zugrunde gelegt wurde.

Aufteilung der Risiken

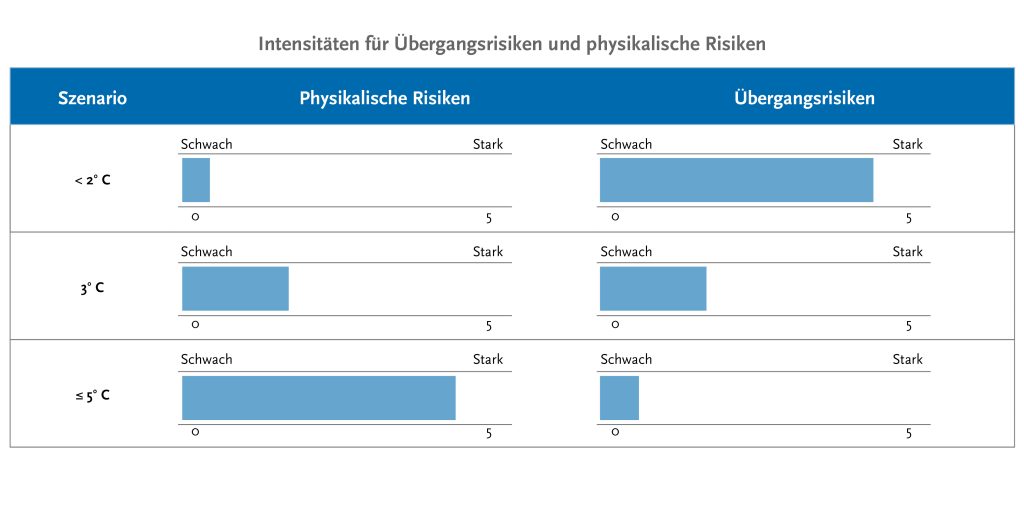

Die in verschiedenen Studien und Publikationen geschätzten weltweiten Auswirkungen müssen zunächst so plausibel und konsistent wie möglich auf die deutsche Versicherungswirtschaft heruntergebrochen werden, wobei mit Hilfe einer Likert Skala eine Aufteilung in Übergangsrisiken und (erhöhte) physikalische Risiken vorgenommen werden kann.

Die Aufteilung für Deutschland (im Unterschied zur weltweiten Aufteilung) wurde dabei dahingehend modifiziert, dass bei einem Industrieland der Anteil der Übergangsrisiken aufgrund des besonders hohen wirtschaftlichen Transformationsbedarfs höher liegen sollte als im weltweiten Durchschnitt.

Unter diesen Annahmen lassen sich die allgemeinen Verlustpotenziale/Risikoexponierungen mittels geeigneter Verteilungsschlüssel (bezogen auf Prämien und Leistungen) auf die definierten Risikocluster (d. h. Sparten, Teilsparten oder Spartenkombinationen) umlegen und anschließend mit präziseren Ergebnissen aus Studien zu Auswirkungen des Klimawandels auf die physikalischen Risiken in Deutschland vergleichen.

Chancen und Risiken für die deutsche Versicherungswirtschaft

Anhand eines qualitativen Ansatzes (vergleichbar zum Likert-Ansatz), quantitativ gestützt durch die Prognosen für die BIP-Verluste je Szenario, kann ein mittlerer Substanzverlust (d. h. wie zuvor erläutert ein durch dauerhaften Deckungsbeitragsabrieb verursachter Substanzverlust in Bezug auf das Eigenkapital) für die Versicherungsbranche geschätzt werden, der aufgrund der durchaus vorhandenen Chancen geringer ausfällt als die prognostizierten BIP-Verluste. Hier ergeben sich geschätzt etwa folgende Werte:[6]

- ein leichter prozentualer Substanzgewinn im unter 2°C-Szenario,

- ein prozentualer Substanzverlust von rund der Hälfte des gesamtvolkswirtschaftlichen Verlustes im ca. 3°C-Szenario sowie

- ein prozentualer Substanzverlust von etwa Dreiviertel des gesamtgesellschaftlichen Verlustes im bis ca. 5°C-Szenario.

Es ist fraglich, ob die geschätzten Substanzverluste für die gesamte Versicherungsbranche anwendbar sind, da die Lebensversicherung eher weniger vom Klimawandel betroffen sein wird als die Schadenversicherung. Für die Schadenversicherung ergeben sich hier jedoch plausible Einschätzungen der gesamten Marktauswirkungen.

Die mittleren Auswirkungen über alle Szenarien können so mit Gewichtungen ermittelt werden, die sich aus einer Diskretisierung der stetigen Wahrscheinlichkeitseinschätzungen aus einer Temperatursimulation von Capéllan-Perez ergeben.[7]

Risikoexponierung für die deutsche Schaden-/Unfallversicherung

Nachdem der zuvor definierte Substanzverlust für Schaden-/Unfallversicherer insgesamt geschätzt werden konnte, ist die absolute versicherungstechnische Exponierung für die Schaden-/Unfallversicherung insgesamt auf die einzelnen Sparten herunterzubrechen und zwar wie folgt:

- Übergangsrisiken

- (erhöhte) physikalische Risiken: Mit Hilfe einer geeigneten Schlüsselung kann eine Aufteilung erfolgen in

- indirekte Risiken (z.B. Betriebsunterbrechungen bei Gewerbe/Industrie) sowie

- direkte Risiken (im Wesentlichen die klassischen Elementargefahren).

Da nicht vollumfänglich Daten und Prognosen zu allen Aspekten vorliegen, werden bei der Verteilung der Gesamtpotenziale auf die einzelnen Teilsegmente qualitative Methoden – wie Expertenschätzungen – sowie halb- und voll-quantitative Methoden – wie Likert-Skalen und Ergebnisse aus wissenschaftlichen Studien (beispielsweise vom GDV) – kombiniert.

Versicherungsindividuelle Indexberechnung

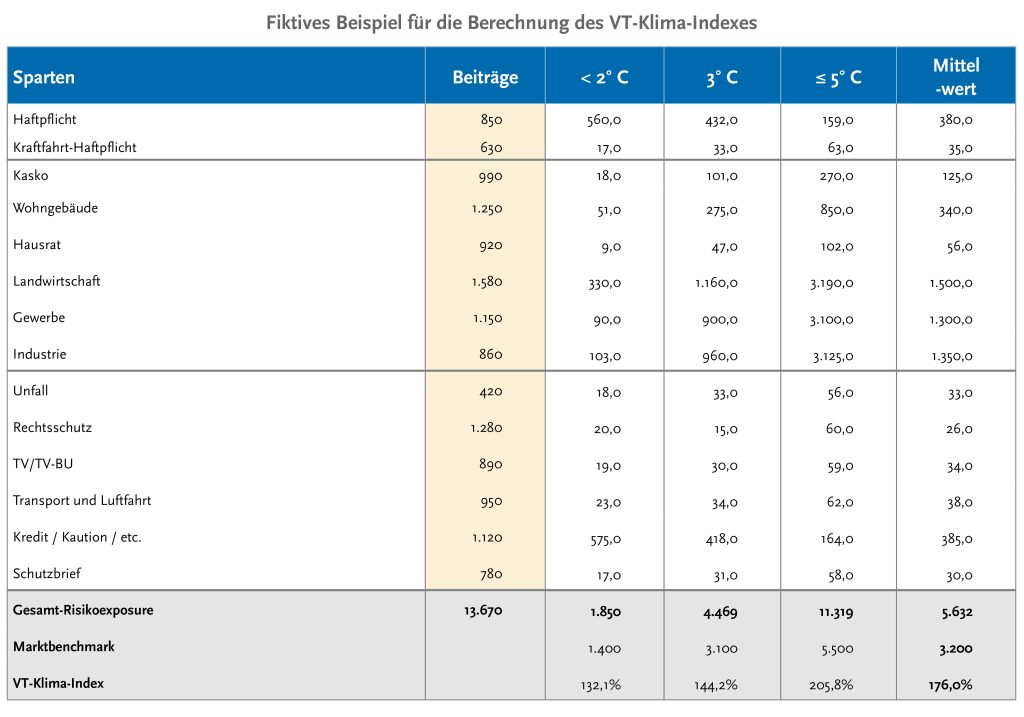

Anhand der ermittelten Prämienprozentanteile (gesamt und je Sparte) kann für jedes individuelle Versicherungsunternehmen dann eine Risioexponierung in den drei Szenarien (als Eurobetrag) ermittelt und mit der Marktbenchmark (als Indexwert) verglichen werden. Der so erhaltene Index (je Szenario und mit den Capéllan-Perez Gewichten gemittelt) sagt dann aus, inwieweit die Verteilung des Unternehmens vom Markt abweicht.

Man erhält auf diese Art und Weise einen VT-Klima-Index, der in der nachfolgenden Tabelle anhand eines fiktiven Beispiels illustriert ist.

Der hier gegebene fiktive Wert i. H. v. 5.632 beziffert dabei das unternehmensindividuelle Riskoexposure, definiert als ein potenzieller Substanzverlust, gewichtet über die drei Klimaszenarien; aber auch pro Szenario und pro Sparte kann das absolute Risikoexposure beschrieben werden.

Der Index von 176,0 % in diesem Beispiel besagt dabei, dass das Unternehmen im Hinblick auf die (auf 100 % normierte) Prämienverteilung des Marktes in Sparten mit hohen Klimarisiken deutlich konzentrierter ist (als relativer Vergleich). Durch den VT-Klima-Index besteht die Möglichkeit, die unterschiedlichen Schaden-/Unfallversicherer am Markt hinsichtlich ihrer Klimarisiko-Exponierung zu vergleichen. Eine entsprechende Auswertung ist in 2022 für das Geschäftsjahr 2021 geplant.

[1] Vgl. UN (o. J.), https://www.un.org/development/desa/disabilities/envision2030.html, Zugriff am 21.11.2021; vgl. UN (o. J.): https://www.un.org/en/climatechange/paris-agreement, Zugriff am 22.11.2021.

[2] Üblicherweise geht der Berechnungshorizont hier bis 2100.

[3] Vgl. CRO Forum 2019, https://www.thecroforum.org/wp-content/uploads/2019/01/CROF-ERI-2019-The-heat-is-on-Position-paper-1.pdf, Zugriff am 06.05.2020.

[4] Hier wird allgemein eine Referenzperiode von etwa 1850 bis 1900 zugrunde gelegt.

[6] Vgl. Heep-Altiner et al. (Hrsg.) 2022, Kapitel 3, https://www.sack.de/heep-altiner-berg-rohlfs-klimawandel-und-nachhaltigkeit-fuer-die-versicherungswirtschaft/9783658352899, Zugriff am 10.11.2921.

[7] Vgl. Capellán-Peréz et al. 2016, https://pubs.rsc.org/en/content/articlehtml/2016/ee/c6ee01008c, S. 2482-2496, Zugriff am 01.05.2021.